中國疫苗行業研究系列III – 中國疫苗市場動態

在“疫苗簡介”中,我們討論了不同類型的疫苗。在本文中,我們將重點關注中國疫苗市場動態。

捉緊機會

灼識諮詢(CIC)根據里昂證券(CLSA)在2019年5月10日的報告中稱,2013至2017年間,中國疫苗市場的年均複合增長率將從199億元人民幣增至253億元人民幣,年均複合增長率(CAGR)為6.2%。根據灼識諮詢的預測,該範疇有望於2030年達到人民幣1065億元,從2017年起計,年均複合增長率(CAGR)為11.7%。

同時,里昂證券在2019年5月10日發佈的報告中,中國的私人疫苗行業的年均複合增長率於2013-17年年均複合增長率14.9%,從124億元人民幣增至217億元人民幣,幾乎翻了一番。灼識諮詢根據里昂證券 2019年5月10日的報告預測,於2030年它將達到1,019億元人民幣,較2017年的年均複合增長率為12.7%。此由科研強化支持新疫苗及創新疫苗開發所驅動。

引領全球市場的疫苗

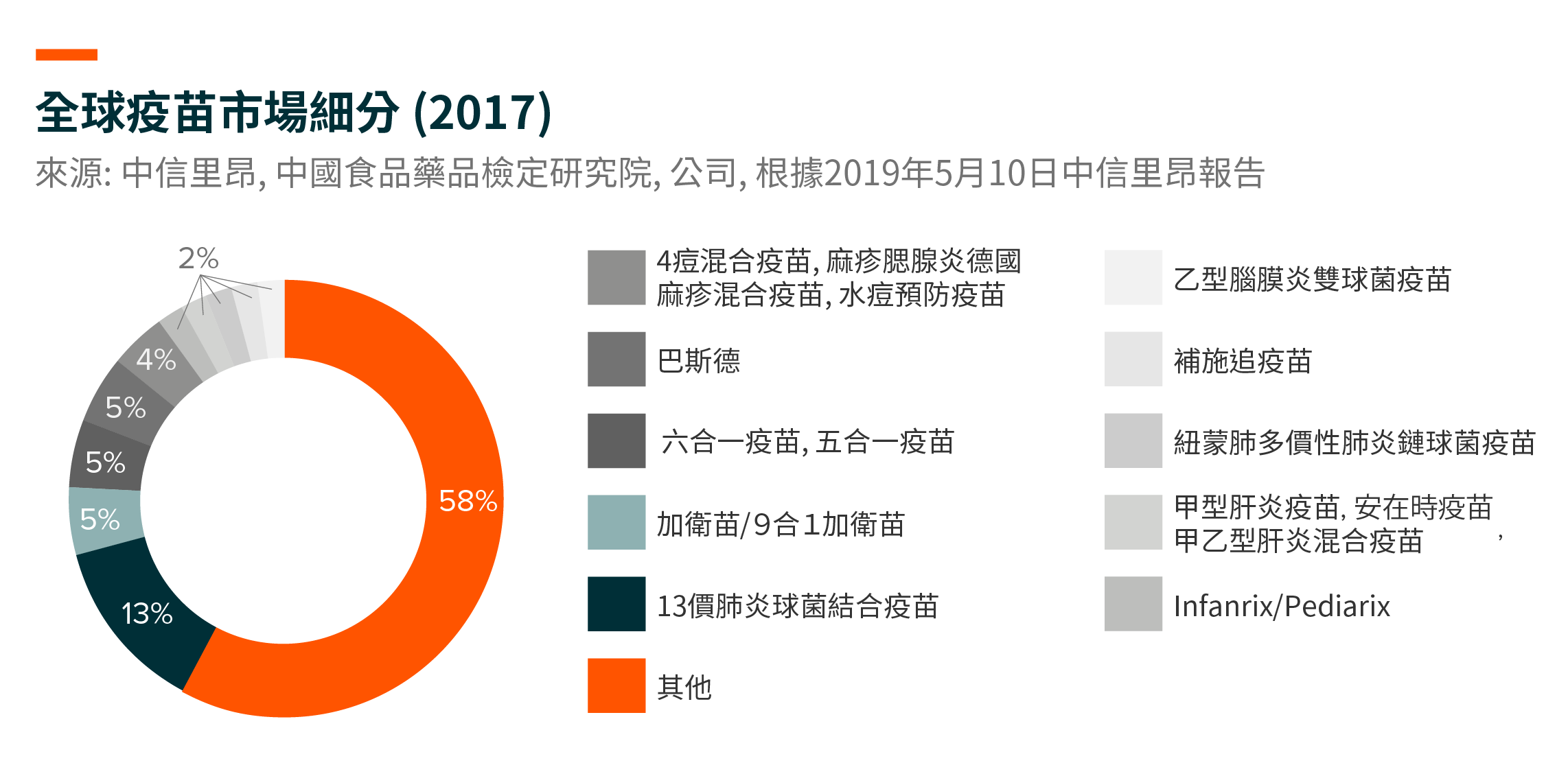

灼識諮詢的數據顯示,2017年全球疫苗市場規模達到438億美元,在2013-17年年均複合增長率為8.7%。

輝瑞公司的Prevnar 13是一種抗肺炎的疫苗,在2017年銷售額佔最大市場佔有率,為13%。Gardasil/ Gardasil 9(HPV疫苗)排名第二,合計5%。 同時,賽諾菲生產了有助於預防DTP,Hib和脊髓灰質炎的Hexaxim,Hexyon,Pentacel和Pentaxim。 他們合計佔了另外5%。

中國疫苗市場劃分

根據中國國務院發布的《疫苗流通和預防接種管理條例》,里昂證券2019年5月10日的報告,中國的疫苗市場分為兩類。 第1類是公民免費的疫苗,而第2類是由個人自費的疫苗。

第1類疫苗是由省疾控中心從製造商處購買的,其價格比2類產品低,並免費向公眾提供。 公開市場上的疫苗價格受政府監管,並通常較低,而在私人市場上分發的疫苗則以更高的價格出售且利潤率更高。

國企佔市場總額40%

中國國家食品藥品監督管理局的批量發放數據顯示,2018年中國疫苗市場高度細分,其中40%以上由國企控制,而當中有七家提供國內疫苗產品。

第1類疫苗主要由國企提供。 一些私營企業,例如康泰生物和長盛生物科技,也生產並提供幾種類型的第1類疫苗。 隨著國家防疫計劃的進一步擴大,我們預計該計劃將包括更多的第2類疫苗,使私營企業的市場佔有率將逐漸增加。

我們將討論中國疫苗市場的三個主要細分市場。

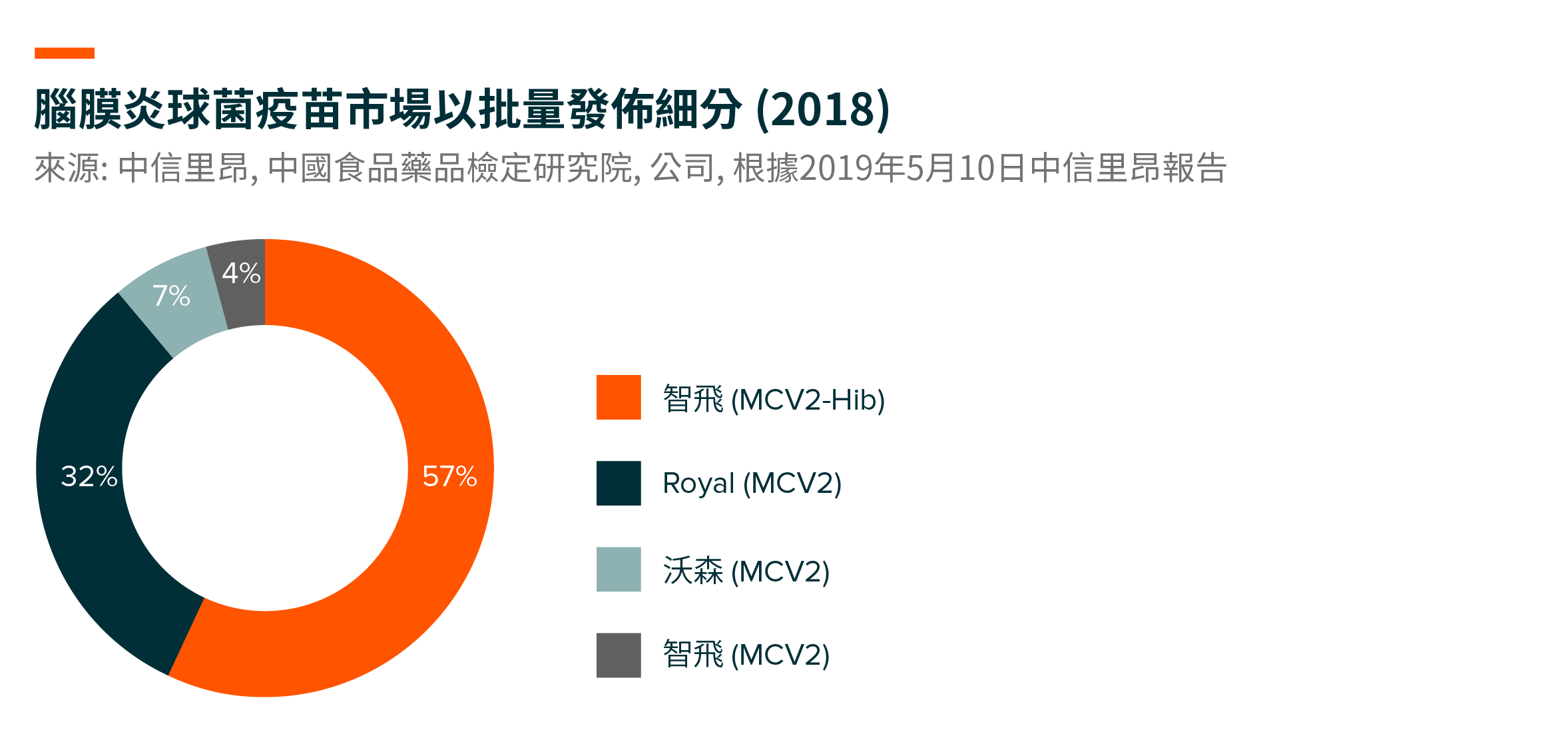

腦膜炎球菌疫苗市場

腦膜炎奈瑟氏球菌是引起腦膜炎和其他形式的腦膜炎球菌疾病的細菌。腦膜炎球菌疫苗主要有兩種類型:MPSV和MCV(腦膜炎球菌多醣疫苗和腦膜炎球菌疫苗),兩者都有二價和四價版本。 MPSV是中國的主要腦膜炎球菌疫苗,而MCV2是該國唯一只能在私人市場上購買的可用腦膜炎球菌結合疫苗。但是在發達國家中,MPSV已經被MCV產品所取代,而腦膜炎球菌疫苗市場被MCV4疫苗所主導。覆蓋更廣血清的MCV4疫苗預計將在中國逐步取代MCV2產品。

根據CIC於CLSA 2019年5月10日的報告,中國的腦膜炎球菌疫苗市場預計將從2017年的21億人民幣增長到2030年的70億人民幣,年均複合增長率為9.9%。MCV產品有望成為關鍵增長動力,尤其是於MCV4疫苗的推出。

競爭形勢 – 沃森,Royal和智飛製造了3種在中國市售的MCV2產品和1種MCV2與Hib的組合疫苗,還有4種候選MCV2正在開發中。 智飛的MCV2與Hib的組合疫苗在2018年佔據了57%的市場佔有率,其次是Royal的MCV2製劑佔32%。

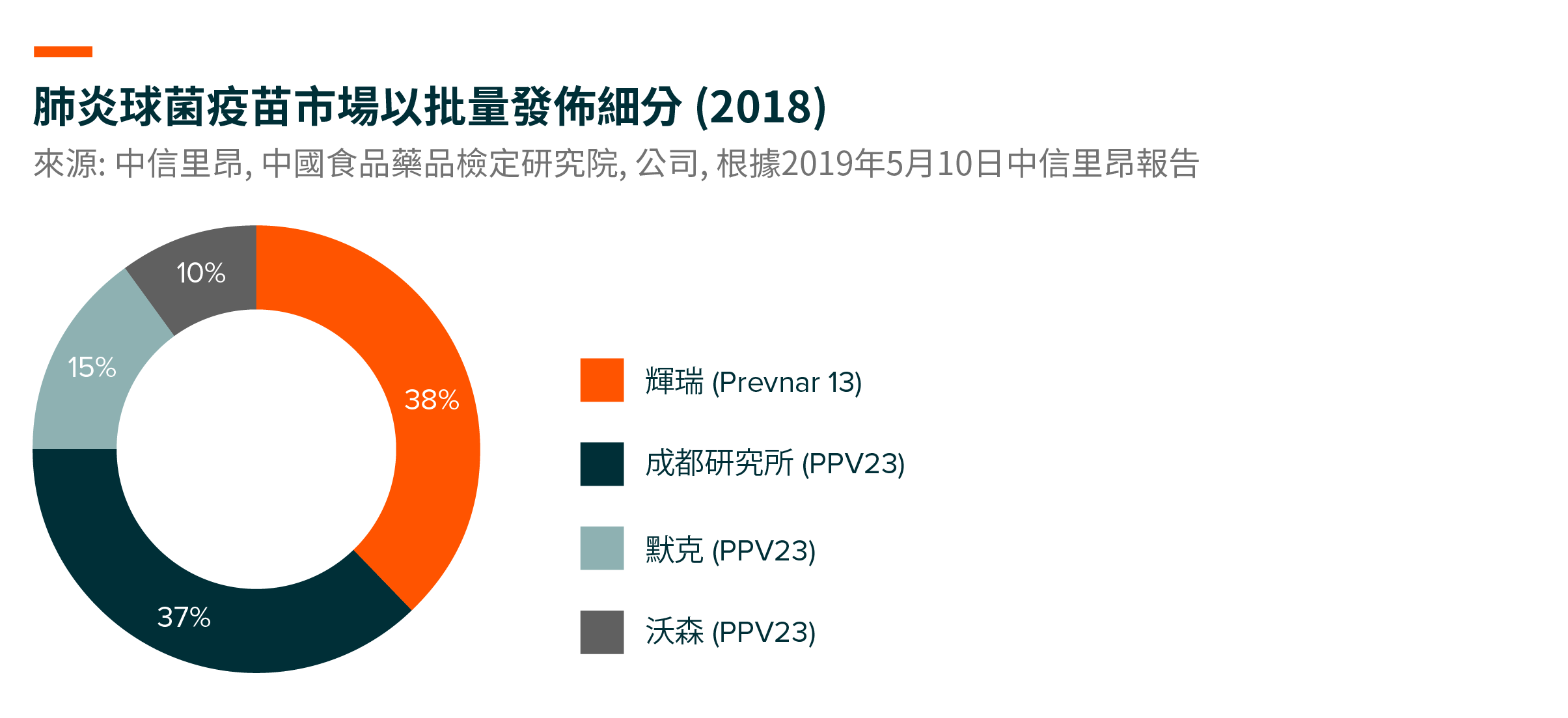

肺炎球菌疫苗市場

據灼識諮詢稱,於里昂證券2019年5月10日的報告中,2017年中國肺炎球菌疫苗市場銷售額達15億元人民幣。肺炎球菌多醣疫苗(PPV23)和肺炎球菌結合疫苗(PCV13)這兩種國內產品均可用於預防肺炎球菌疾病。 CIC(c)預計,在2030年,肺炎球菌疫苗市場規模將達到146億元人民幣,從2017至2030年的年均復合增長率為19.7%。

競爭格局 –根據中國國家食品藥品監督管理局提供的批量發佈數據,輝瑞公司的Prevnar 13是2018年肺炎球菌疫苗市場上最大的單一公司,佔有38%的市場佔有率,緊隨其後的是佔37%的國企成都研究所,15%的沃森和10%的默克。 同時,還有一些公司處於不同開發階段的PCV13。

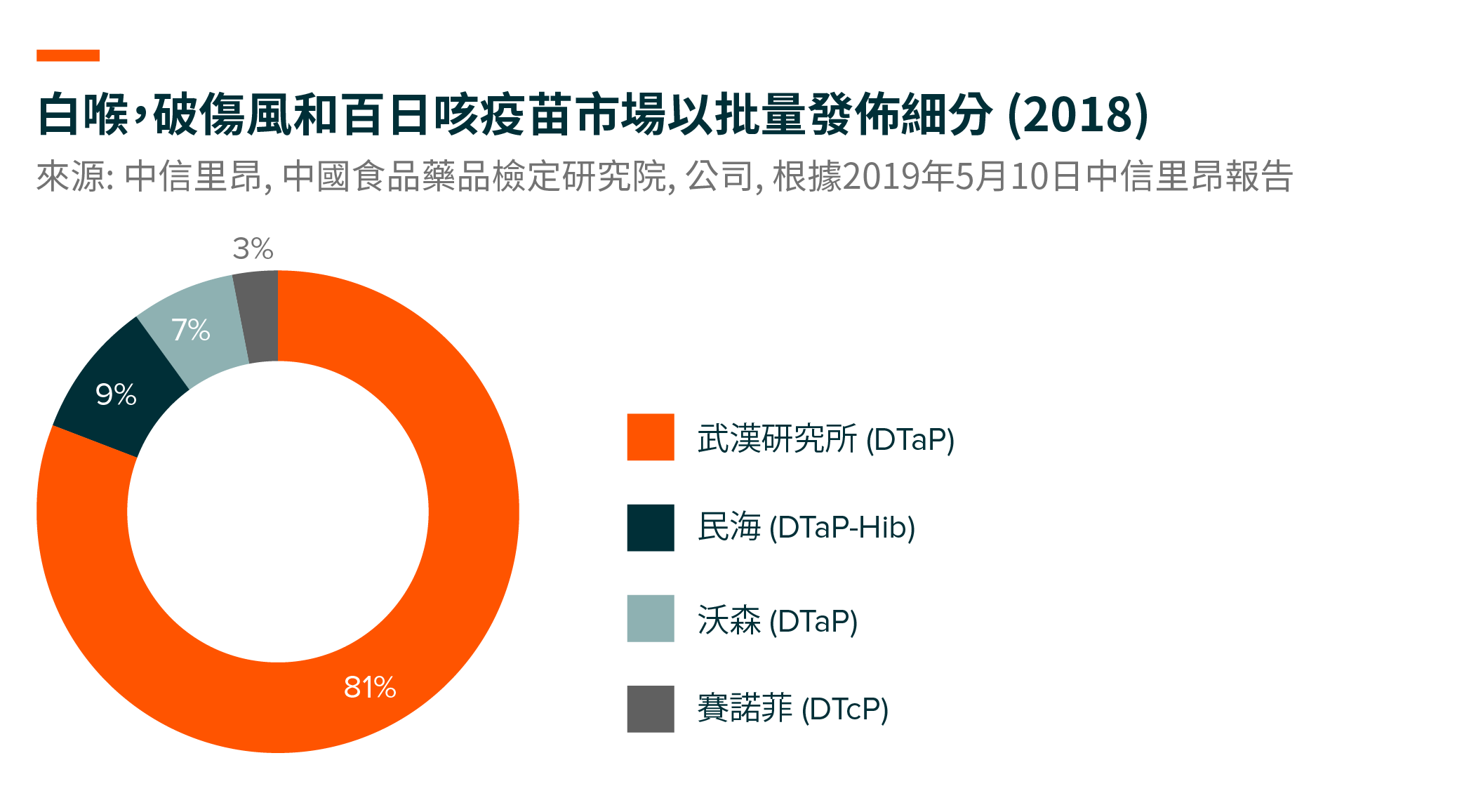

DTP(白喉,破傷風和百日咳)疫苗市場

在中國的DTP疫苗市場中,共同純化的DTaP和DTcP(白喉,破傷風,百日咳)疫苗是兩種主要製劑。

至2030年,中國DTP疫苗市場預計將由2017年的19億元人民幣增至86億元人民幣,年均複合增長率為12.6%。

根據康希諾生物說法,鑑於DTcP是疫苗組合的關鍵成分,並且在該行業中組合製劑的發展正出現不斷增長的趨勢,DTcP的組合疫苗預計將在未來幾年於中國逐步取代共同純化的DTaP。

競爭格局 –根據中國國家食品藥品監督管理局提供的批量發佈數據,在中國DTP疫苗市場中,DTaP產品總計佔市場97%的佔有率。 國企武漢研究所的DTaP疫苗以81%的市場佔有率主導了該領域。 2017年,民海的DTaP-Hib和沃森的DTaP分別佔市場的9%和7%。康希諾生物和Beijing Bio-Institute是僅有DTcP疫苗的兩家開發商,並且都已獲得臨床試驗申請(CTA)批准。 此外,根據CLSA於2019年5月10日發布的報告,康希諾生物還為4至6歲的兒童以及青少年和成人加快進度。

國內疫苗公司對中國獨特的疫苗分銷供應鏈有深刻的了解成為潛在進入企業的進入壁壘。

相關ETF

Global X中國生物科技ETF 致力於取得與Solactive中國生物科技指數NTR表現密切相關的投資效果、透過投資中國生物技術發展中舉足輕重的公司,從而抓住這一領域的巨大發展潛力。

其他特徵

- 不受局限的投資方法:透過追蹤新興主題,該基金的組成超越了傳統的行業和工業分類。

- ETF的投資便利:透過一次買賣交易,該基金可以投資於數十家以中國生物科技為主題的公司。

請點擊此處以了解更多有關Global X中國生物科技ETF 的資料。