投资亚洲绿色债券的理由

绿色债券的兴起

为了在2030年实现联合国可持续发展目标,预计亚洲每年需要高达1.5万亿美元的投资1。联合国可持续发展目标7(经济适用的洁净能源)和联合国可持续发展目标13(气候行动)涉及的领域需要最多投资,才能支持能源系统脱碳,从而推动亚洲国家实现碳中和目标,如韩国、中国及印度分别设定在2050年、2060年和2070年前实现碳中和。

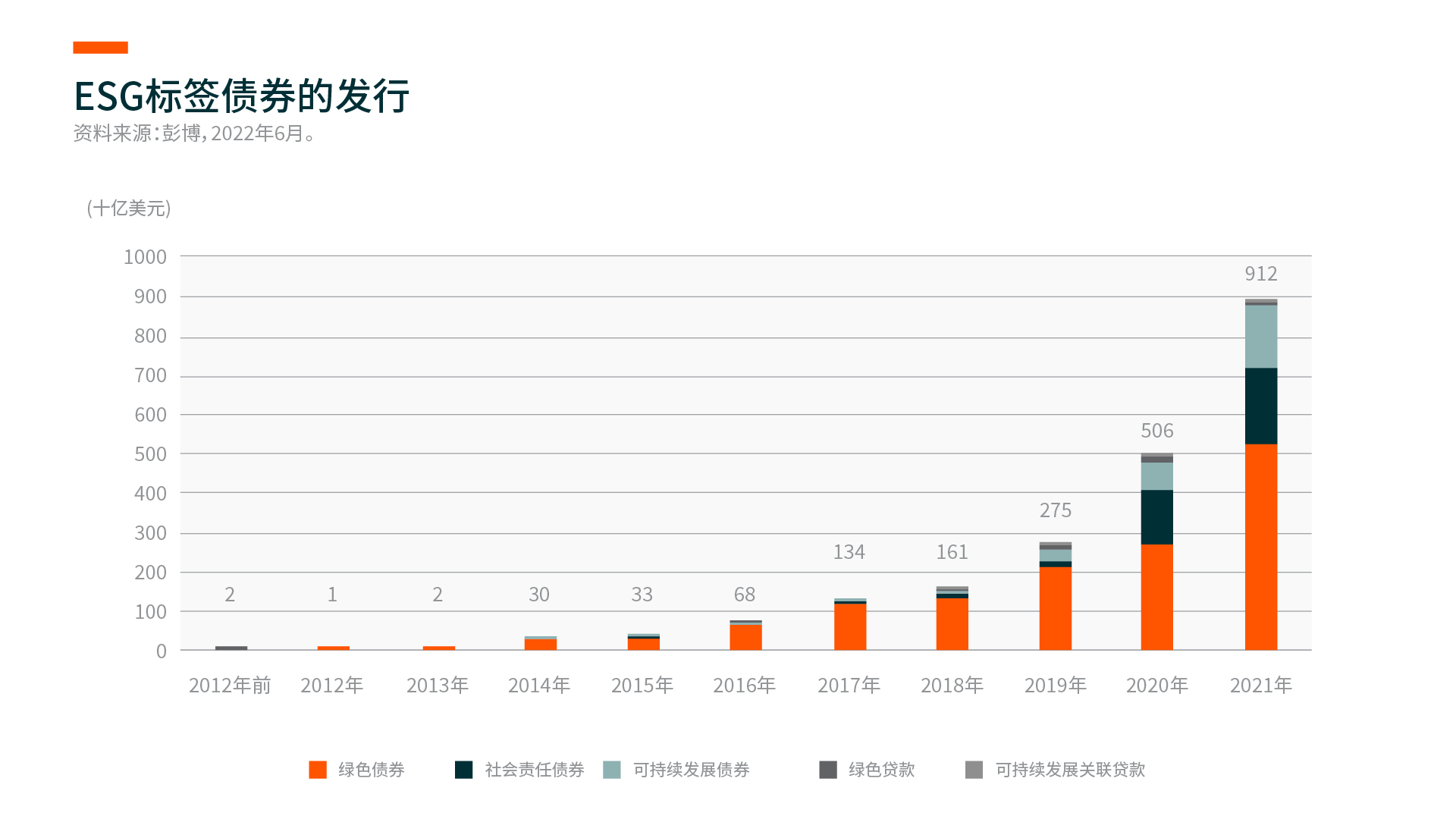

本世纪前十年末期,带有ESG标签的债券被引入企业融资,发行人以其满足环境、社会和公司治理高标准的能力为基础,利用债务工具吸纳投资2。在不同类型的ESG标签债券中,尤其绿色债券在过去十年呈指数级增长,这得益于投资者踊跃投资于低碳经济的发展。

什么是绿色债券

2007年,欧洲投资银行发行了第一支绿色债券,即募集6亿欧元的气候意识债券,所得资金用于可再生能源和高效能源项目3。如今,全球绿色债券市场规模已达到1.4万亿美元,其发行人涵盖各个不同地区的各类发行人4。

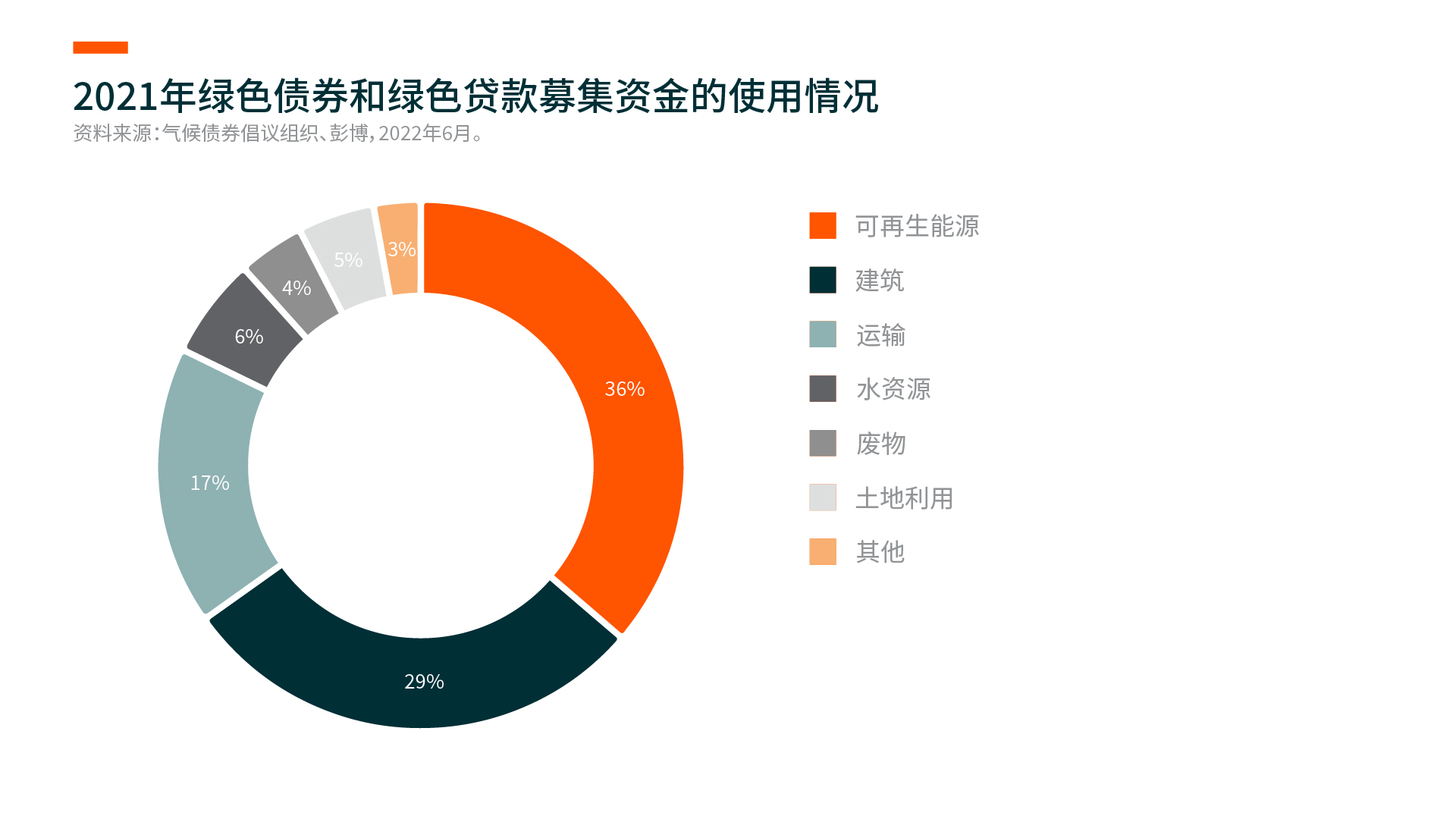

绿色债券是“特定所得款项用途”债券,发行绿色债券募集的资金专用于指定的环境项目。绿色债券受国际资本市场协会(ICMA)的《绿色债券原则》监管,该原则列出符合资格的环境项目类型,如可再生能源、能源效率及清洁交通等。可再生能源和绿色建筑是绿色债券和贷款所得资金的热门投入项目。

绿色债券需经第三方验证,以证明该债券将为具有直接环境效益的项目提供资金,才能符合绿色债券的资格。不同司法管辖区也有针对绿色债券的不同规定。例如,中国在2022年7月发布《中国绿色债券原则》,将中国国内的绿色债券标准与国际接轨。中国境内的绿色债券发行人现须将100%的募集资金用于合资格的绿色项目,对于境外发行人而言,合资格绿色项目的范围可根据《欧盟可持续金融分类法》或中欧《共同分类目录》5。

投资绿色债券的优势

绿色债券的溢价也称为“绿色溢价”,是具有相同资历的同一发行人发行的绿色债券与传统(“非绿色”)债券之间的价差。通常绿色债券和传统债券的结构都属于优先无担保债券,因此绿色溢价应为零。然而,随着时间的推移并跨越不同市场,已观察到绿色溢价平均为结构性负值。这是因为绿色债券的需求更大;普通投资者可以购买传统债券和绿色债券,而绿色债券投资者只能购买绿色债券。这有助于降低具有直接环境效益的项目的融资成本6。

此外,首次发行绿色债券或其他ESG标签债券的发行人往往具有“光环效应”——在发行第一支绿色债券时,该发行人的所有其他债券似乎都跑赢大盘7。鉴于以ESG为主的投资者并不都只限于ESG标签债券,发行人发行绿色债券可能会吸引这些投资者也投资于发行人的非ESG标签债券。

此外,得益于国家实施的绿色债券政策,绿色债券通常能使发行人或投资者享受到税收减免和补贴等货币激励政策。例如,为支持在香港发行绿色和可持续债务工具,金管局在2021年推出绿色和可持续金融资助计划。该资助计划为合资格的债券发行人和贷款借款人提供补贴,以降低发行债券和外部审查的成本负担8。此外,在一些国家,债券投资者无需就持有绿色债券的利息缴纳所得税;此类税收优惠通常适用于美国市场的市政绿色债券9。

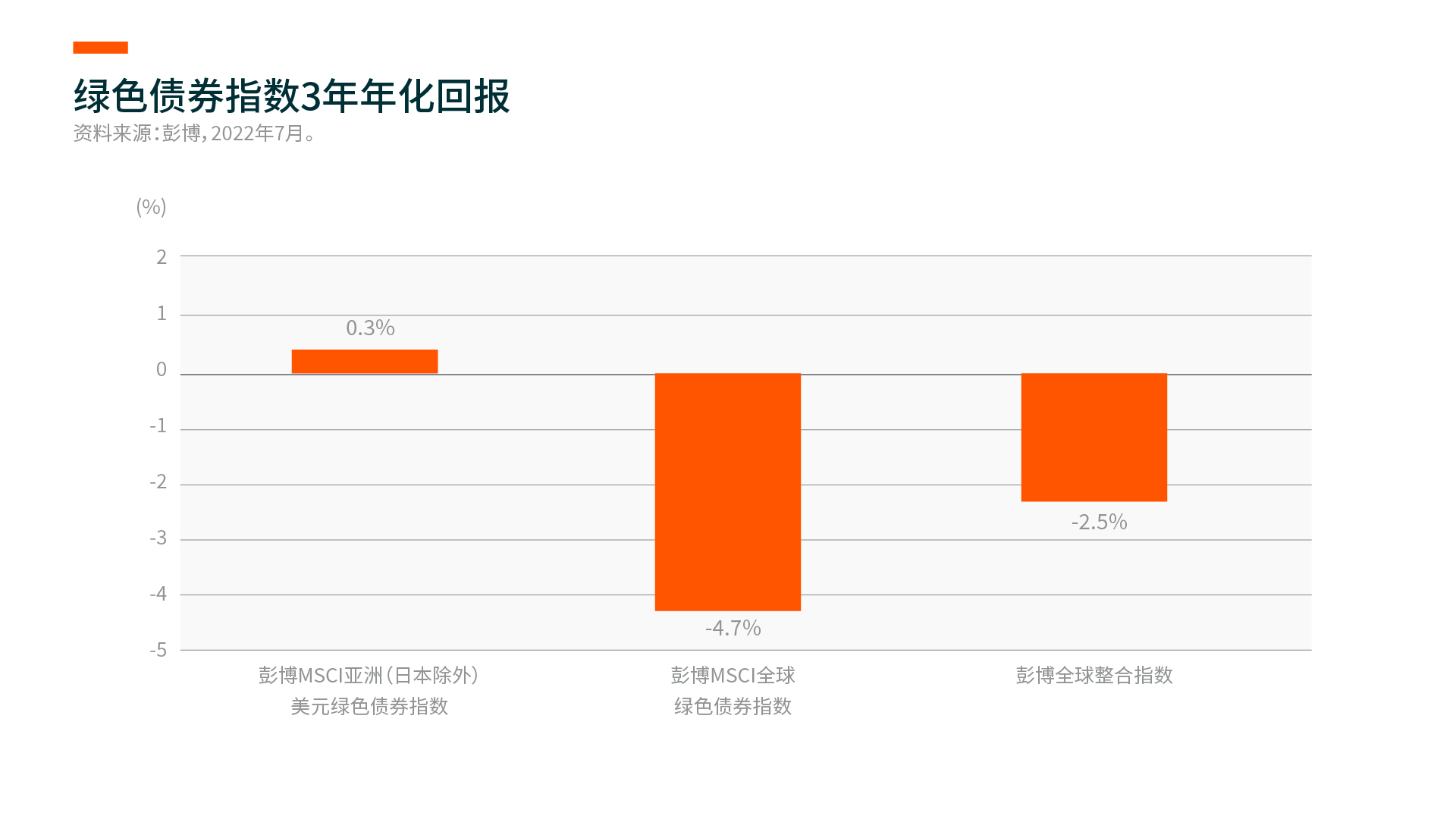

在亚洲,绿色债券表现出超越全球同类债券和其他主要固定收益资产类别的潜力10。在市场动荡时期,如新冠肺炎疫情和2022年初的量化紧缩,亚洲绿色债券也表现出更强的市场韌性和较低的波动水平。

Global X彭博MSCI亚洲(日本除外)绿色债券ETF介绍

Global X彭博MSCI亚洲(日本除外)绿色债券ETF投资于亚洲地区的政府、超国家组织和企业发行的优质绿色债券多元化投资组合。本基金采用严格的筛选程序,以确保所持债券符合国际资本市场协会《绿色债券原则》,从而确保资金将分配给具有直接环境效益的项目。

以投资组合中的一个债券发行人港铁公司为例。港铁公司是公认的香港绿色金融先驱,在2016年建立了符合国际资本市场协会《绿色债券原则》的绿色债券框架。港铁公司的可持续融资交易的主要目标是发展可持续的城市基础设施,方法包括提高铁路线和基础设施的能效、建设可持续性火车站等。2020年,港铁公司有9个项目获分配绿色融资所得资金,共避免超过15,000吨的碳排放11。