鋰的產能可否跟上電動車的蓬勃發展

不久之前,電動車似乎還只是一個遙遠的夢想。對於大眾市場而言,電池技術通常價格過高且不夠先進,無法滿足長途駕駛的供電需求。現在,電動車正在不斷縮小與傳統內燃機汽車在成本和性能上的差距。但要讓電動車成功發揮全部潛力,從鋰礦開採到電池生產以及汽車製造的整個供應鏈都必須標準化及協同合作,以滿足電動車不斷增長的需求。

預測顯示,市場對電動車的需求在未來10年內飆升。隨著大量投資湧入,電池生產規模擴大、工廠進行重組,重組後能組裝數十萬輛電動車。但鋰礦開採項目停滯不前。如果上游的產能不足,鋰短缺可能會導致價格上漲或斷貨。本文中,我們將討論這一行業動態及其對鋰礦公司及電動車普及的意義。

電池產能有望能跟上電動車的需求

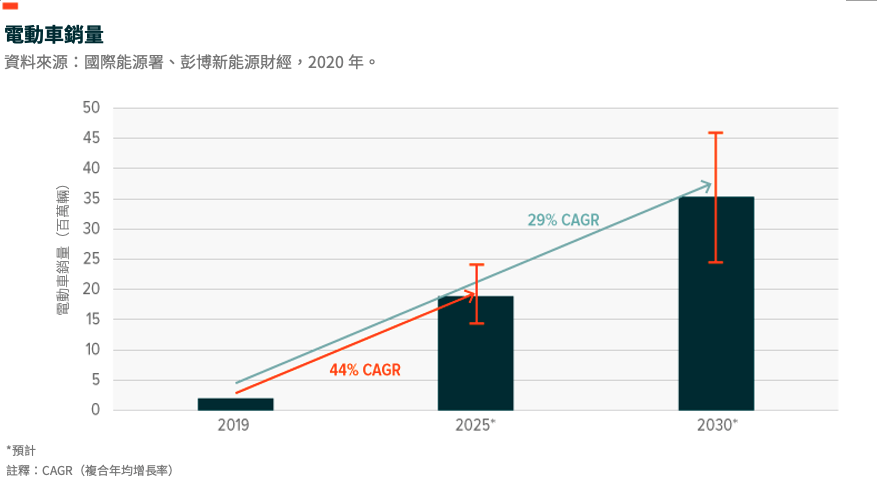

儘管過去幾年電動車的銷量顯著增長,但分析師預計,真正的加速增長將出現在未來10年。2015年至2019年,電動車年銷量從45萬輛增加到約200萬輛。1儘管取得增長,但僅佔汽車總銷量的2.6%,其中內燃機汽車仍佔7,500萬輛新車市場的絕大部分。隨著價格下降、更多新車型的推出加上支持性法規不斷推動電動車的普及,預計將縮小這一差距。在過去十年中,電池價格平均每年下降22%,使電動車的價格逐漸接近內燃機汽車。雖然這種短時間內大幅下跌的趨勢不太可能持續,但預計進一步削減成本將有助於吸引對成本更敏感的買家。此外,汽車製造商已經在美國、中國和歐洲等關鍵市場發佈了數十款新車型,更好地滿足消費者的不同偏好及需求。此外,監管政策和基礎建設也有所助力,在推出碳減排規定並建成數十萬個充電站後,公司和消費者可能更有購買電動車的動力。考慮到這些因素,分析師估計到2030年,電動車的銷量將在2,500萬輛至4,500萬餘輛之間。2

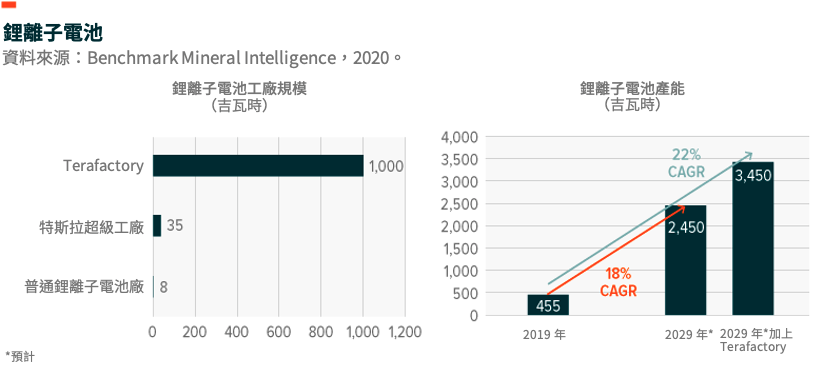

為了跟上電動車需求的快速增長,必須有足夠的鋰離子電池。目前,全球電池產能為455吉瓦時,鋰離子電池廠的平均產量為7.9吉瓦時。3電池製造商已經計劃在未來10年大規模擴張產能,預計到2029年產量將達到2,450吉瓦時,能夠每年供應約4,900萬輛電動車使用。4這4,900萬輛汽車佔2019年全球汽車總銷量的65%以上。

然而,特斯拉近期公佈建立超級工廠Terafactory的計劃,打亂了這些估計。特斯拉這座未來的鋰離子電池超級工廠將能夠為全球增加約等於1太瓦時或1,000吉瓦時的電池產量。相比之下,這座工廠的產能將是特斯拉內華達超級工廠的28倍。如果這座超級工廠如期建成,全球電池產能將提高40%,能為6,900萬輛汽車提供電池。5

擴大電池生產規模不僅是為了實現電動車的宏大目標,還涉及實現規模經濟以降低電池成本。電池成本的關鍵決定因素之一是價格和成交量之間的關係。綜觀歷史數據,累計成交量每增加兩倍,電池總價格往往會降低18%。6 根據這些數據,我們可以推斷,隨著生產力的提升,到2030年電池價格可能會從2019年的約120美元/千瓦時下降至約60美元/千瓦時。

鋰礦商對增加產能猶豫不決

正如電動車的產量目標依賴於電池生產力,電池生產商也依賴鋰等原材料來製造電池。然而問題在於,鋰礦商目前幾乎沒有增加產能的動力。當前的鋰市場略微供過於求,礦產量超過需求,這壓制了鋰價。如果礦商提高產能,短期內只會使鋰價進一步受壓。2015年到2018年出現過這種情況,當時高企的鋰價導致產能大規模擴張而最終壓低了鋰價。

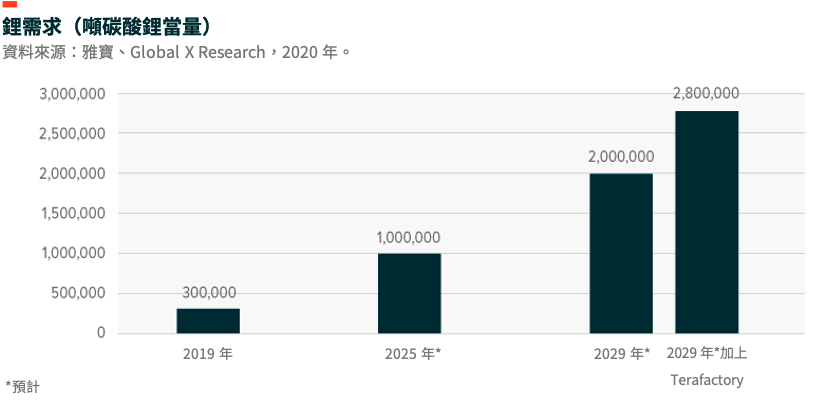

但如果電池產能像預期一樣在2029年達到2,450吉瓦時,將需要約200萬噸的碳酸鋰當量(LCE)——是2019年約30萬噸碳酸鋰需求量的6倍以上。7

礦商仍有時間為巨大的需求做準備,但即便在2025年將當前的產量增加2倍,也不到2029年預期需求的三分之一,這是個巨大的挑戰。在進行任何鋰生產之前,開採鋰礦可能需要3-5年或更長時間進行研究、申請許可、融資和支付資本支出,具體時間取決於開採方法。由於電動車可能在2-3年內達到購買力平價,鋰供應危機可能近在咫尺。特斯拉的新超級工廠計劃可能讓供應危機更早到來:就其本身而言,這座超級工廠滿負荷運轉將需要大約80萬噸的碳酸鋰當量,相當於2019年鋰總需求的2.5倍。8

然而,儘管汽車和電池製造商可能迫切希望鋰礦商啟動產能擴張計劃,但鋰礦商表示不急於將數百萬噸的鋰投入市場。對礦商來說,先於需求提前增加供應的成本高昂,會給鋰價增加下行壓力,並將風險轉移給礦商自身。而等待需求出現後再增加供應,可能會提高鋰價,增加礦商的利潤,並將風險轉移給原始設備製造商。

原始設備製造商、電池生產商和礦商尋求解決方案

原始設備製造商可能有一些避免鋰危機的選擇。承購協議,即下游製造商通過為上游業務提供資金支援來鎖定未來的原料供應,這在行業中十分普遍。然而,由於鋰價仍然受壓,這種方式還未能激勵礦商提高產能擴張規模。

一種選擇是直接買入鋰市場,以控制長期供應鏈。有人推測,特斯拉可能是第一家全面控制原材料開採權益的原始設備製造商。根據估計,如果特斯拉買下一座鋰礦,憑藉其低廉的資本成本並將中間商排除在外,該公司能夠以5,000-6,000美元的價格生產鋰,而不是按當前8,000-12,000美元的平均售價購買。這樣,特斯拉就可以通過降低鋰商品價格將電池價格下降約4%。9

在其他方面,大眾汽車和戴姆勒汽車似乎正對鋰礦開採領域進行調查,在智利阿塔卡馬進行委託研究,領先的鋰礦商雅寶和SQM都位於此地。這些研究旨在解決環境問題,並推動實施長期可持續鋰開採的措施。

礦商也可能對生產電池感興趣。中國領先的礦商贛鋒及其獨特的垂直整合商業模式就是一個例子。贛峰的業務遍及整個鋰供應鏈,包括上游的鋰礦開採、中游的鋰化合物以及金屬加工。其下游的業務包括自行生產鋰電池及回收利用。

新電池技術可能加劇供需失衡

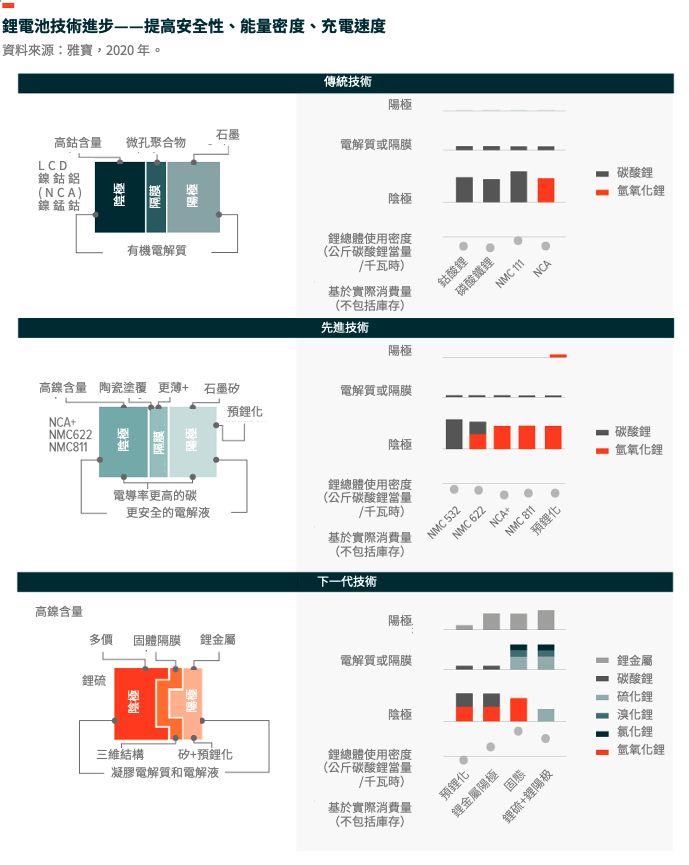

除了目前估計的電動車增長之外,新電池技術可能會需要更多的鋰來支撐更長的續航里程,並將電池壽命延長數年。下一代電池,包括預鋰化、固態和鋰金屬陽極電池,都需要在電池的陽極元件中加入鋰。當前和以往的技術只需在陰極元件中添加鋰。事實上,固態電池等下一代技術可能需要兩倍於傳統技術的鋰。8隨著電動車行業逐漸引入前沿的先進電池技術,預計消費者將持續體驗到更強大的功能,如單次充電的續航可超500英里,壽命週期超過1千次充電。

結論:確保鋰供應是關鍵所在

電動車即將改變汽車市場。電池成本不斷下降的同時,技術和性能正顯著提升。很快,電動車將不再是奢侈而是更經濟的選擇。再加上自動駕駛技術的進步——自動駕駛很大程度上依賴於電動車提供無駕駛員叫車或機器人計程車服務,未來電動車的銷量可能出現快速增長。然而,這些激進的目標不可能憑空實現。為了實現電動車銷售和電池製造的目標,需要加大對鋰領域的投資。原始設備製造商和礦商需要各顯神通,但目前,出現供應不足的可能性的確存在。雖然供應短缺可能會暫時延緩電動車的普及,但可能對鋰礦商有利,在投資的新項目開始提高鋰產量之前,鋰礦商將享受更高的銷售價格。