Global X 金融科技ETF介紹

甚麼是金融科技的生態系統?

金融科技涉及廣泛領域,可適用於旨在讓金融服務或產品更易於獲得、更高效或價格更合理的各種數碼工具。這種科技通常被認為“具顛覆性”,因其完全顛覆了銀行和貸款等傳統解決方案。然而,金融科技也讓歷史悠久的金融服務公司通過採用科技解決方案,在21世紀繼續保持競爭力。

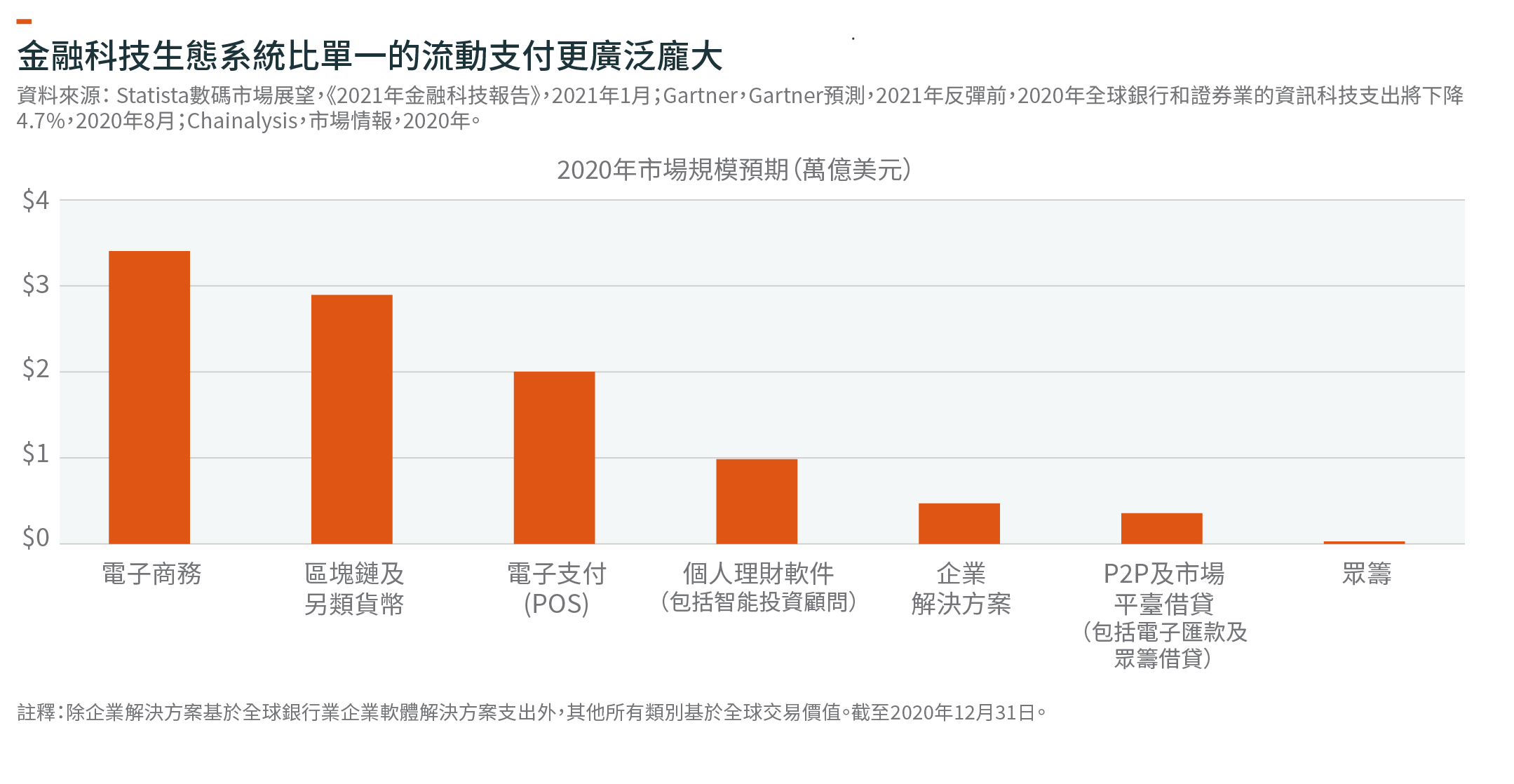

金融科技不只是一種解決方案。它更是用來服務多種需求的數碼工具的生態系統。最好的例子包括電子支付、綜合計費、點對點借貸和自動化投資組合管理。最近的創新例子包括先買後付方案以及加密交易平台和錢包,這些都是金融科技創新基礎的前沿。

投資者日常可以在滿足銀行和投資需求時接觸到金融科技。企業可以利用金融科技更好地瞭解他們的客戶,從大資料中提取可行的想法,或簡化業務。

六大領域:金融科技在哪些領域最為活躍?

總體而言,金融科技服務於幾個類別。目前最活躍的領域是支付、融資、貸款、投資、商業服務和數碼貨幣。讓我們逐一探討各個領域。

數碼支付已經成為幾乎所有消費者生活中的重要部分。研究顯示,全球數碼支付金額從2016年的6,350億美元攀升至2021年的6.7萬億美元。1

點對點借貸(P2P)是一種讓借款人在沒有傳統銀行仲介的情況下通過網上獲得貸款的方式。根據估計,2019年全球P2P借貸市場規模為679.3億美元,預計到2027年將達到5,589.1億美元。2 P2P借款人可以為個人用途、小企業、家居裝修、汽車融資、置業等尋求貸款。

眾籌讓個人可以籌集資金,以促進公司的發展。當公司能從成百上千人獲得小額投資時,就更容易籌到資金。在2019年,全球眾籌市場估值約為139億美元,預計到2026年將增長兩倍。3

智能投資顧問利用投資者的基本資訊,如風險承受能力、財務目標和投資期來構建投資組合。

在2019年,全球智能投資顧問市場規模估值為45.1億美元,預計到2027年將達到410.7億美元。4

許多資產管理公司開始提供人工智能投資組合加上人工建議,以混合方式管理客戶資產。

對於努力跟上更迅速市場步伐的金融機構,金融科技可以擴大和簡化流程。這些技術可以提高記錄保存和監管報告要求方面的效率,這個細分領域有時被稱為“監管科技”。監管科技市場規模預計將從2020年的63億美元增長到2025年的160億美元。5

類似比特幣的加密貨幣*使人們能夠進行安全的私密支付。這些數碼貨幣通常用於調節新貨幣供應的產生,使其貶值的可能性低於央行發行的數碼貨幣。此外,加密貨幣通常依賴於區塊鏈技術,該技術保存所有歷史交易的公共分類帳

數碼支付以外的金融科技趨勢

利用POS收銀機掃描智能手機或點擊電子商務應用程式上的“立即購買”按鈕購買商品和服務,這種趨勢讓數碼支付成為金融科技認受性最高的細分領域。但數碼支付本身並不能涵蓋科技與金融服務融合帶來的全部變革。在本文中,我們將討論數碼支付之外的一些趨勢,這些趨勢正推動金融科技的長期增長軌跡,包括:

- 先買後付(BNPL)服務 – 在分期付款的舊概念上開發出來的新提議,為商家和消費者帶來更多好處

- 電子錢包 – 提供使用加密貨幣的渠道。

- 面向金融公司的雲端企業解決方案 – 可通過自動化降低成本,同時實現高效、便捷的客戶引導流程,並減少風險。

相比金融科技生態系統中一些更為人所熟悉的垂直行業(如電子支付),及早採用這類新趨勢可能有機會實現更高的增長率。

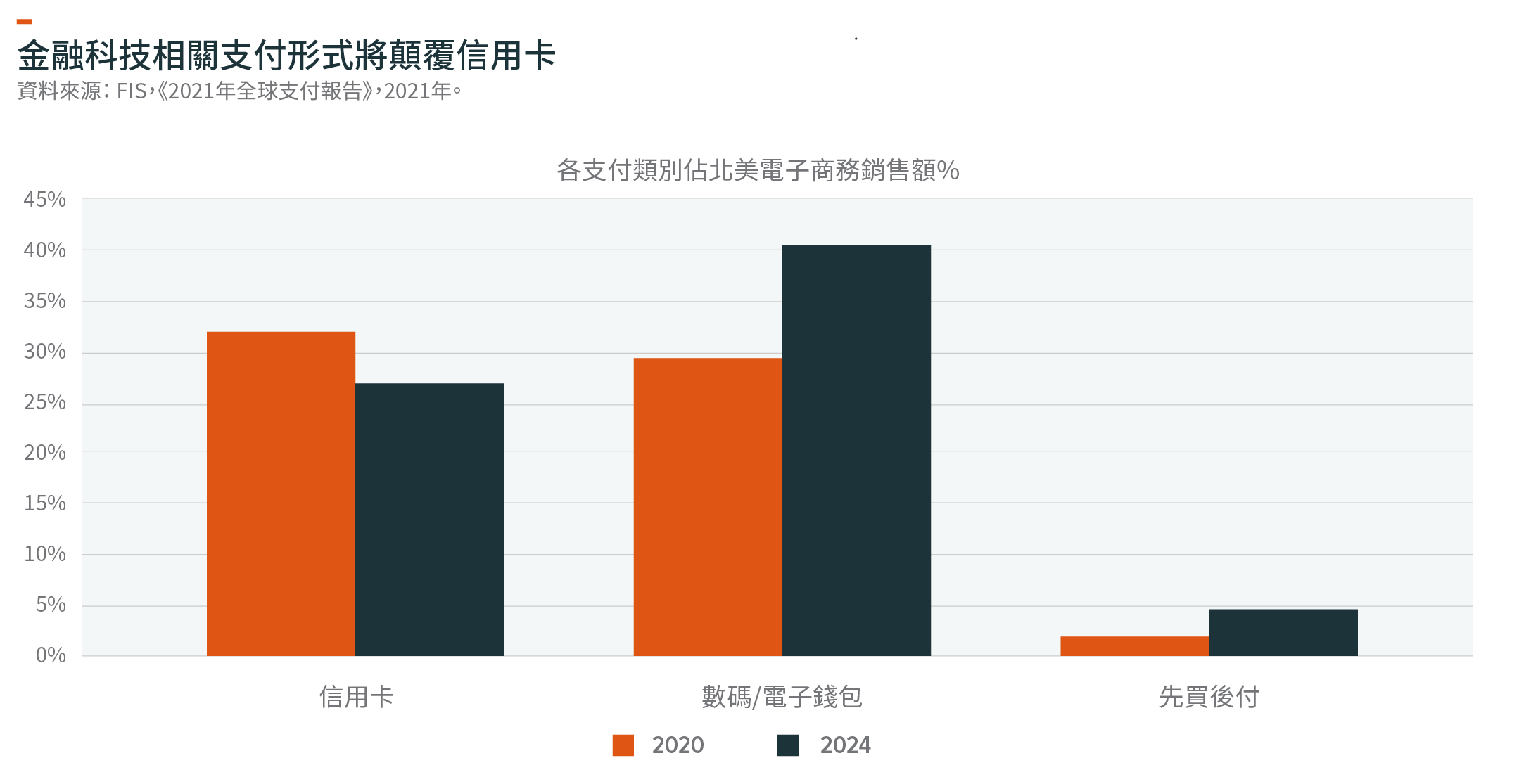

先買後付:顛覆信用卡債務

信用卡的歷史可以追溯到100多年前,但直到上世紀50年代,信用卡的普及率才開始上升。從那時起,信用卡網路已主導促進支付便利化的市場,以換取交易費用並就信貸餘額收取利息。他們以客戶在一段時間內償還債務為前提,為客戶提供貸款購物。客戶償還貸款的時間越長,產生的費用或利息就越多。

BNPL服務允許消費者按預定的分期付款購買商品和服務,從而改變了消費者信貸範式。例如,消費者無需為100美元的產品預先支付,而是可以先預付25美元獲得商品,並在幾周或幾個月內分期支付剩餘餘額。例如,澳洲公司Afterpay讓網上購物者分四期付款,兩個付款週期的間隔為兩周。

與信用卡貸款利率形成鮮明對比的是,BNPL通常為消費者提供0%的年利率,這令BNPL成為信用水準低或無信用歷史消費者的不錯選擇。消費者只有在超出付款期限的情況下才會產生費用,逾期還款可能會損害消費者的信用評分或他們獲得另一筆BNPL貸款資格的機會。對商家來說,BNPL可能會帶來更高的銷售額。一些研究表明,一半的消費者在使用BNPL服務而不是信用卡時花費多出了10-40%。6 美國BNPL公司Affirm估計,BNPL解決方案的轉換率提高了20%,零售商的平均訂單價值增加了87%。7

儘管通常提供零息貸款,但BNPL公司仍有幾種方法可將其服務貨幣化。一些公司向商家收取總交易的一部分固定費用。他們還可以從滯納金中獲得收入。其他公司以不同的方式構建其商業模式,選擇向消費者收取利息,但放棄滯納金、服務費或提前還款費。

長期而言,BNPL將從信用卡中奪取市場份額。BNPL僅佔美國網上購物的1%,但瑞典、德國和澳洲等國家的滲透率超過10%。到2023年,BNPL可能佔北美電子商務總銷售額的3%左右。8 這種吸引力令成熟的金融科技和電子商務公司都在關注這一細分市場。PayPal通過其“Pay in 4”產品進入該細分市場,該產品允許30美元至600美元的購買額在六周內支付。9 Shopify與最近上市的Affirm合作,讓Shopify商家提供這種更透明、更靈活的傳統信用卡支付替代方案。

加密貨幣整合*:電子錢包的新增長途徑

電子錢包背後的金融科技公司繼續推出可提升客戶終身價值的產品。加密貨幣這一垂直領域在加速公司營收增長方面表現卓越。例如,Square在2018年通過其CashApp推出了比特幣交易。此後,其比特幣產品產生的累計收入總計35億美元,其中僅2020年第三季度就達16億美元。10

PayPal在2020年引入了加密貨幣交易,從那時起,該公司超過3億的用戶群中,近20%的使用者在PayPal應用程式中進行了比特幣交易。11 PayPal用戶購買量佔比特幣新增供應的70%。12 PayPal希望將比特幣交易貨幣化,具體按公司獲得該貨幣的成本與消費者從公司2,600萬附屬商家中任何一家購買之差價計算。對於商家來說,加密貨幣會立即轉換並以法定貨幣結算,商家無需支付額外費用。PayPal設定的平台佣金(take rate)類似於為其他貨幣購買所設定的,本質上是總付款量的百分比或固定費用。

近期某些加密貨幣價格上升可能是源於這樣的整合,加上大型上市公司將比特幣添加入其資產負債表等其他因素。更重要的是,電子錢包公司之間的加密貨幣整合,讓投資者可以在波動性更小的情況下把握加密貨幣的潛在增長。在過去4.5年內,比特幣的價格波動是Indxx全球金融科技主題指數的兩倍。13

雲端銀行業務:增強傳統銀行產品和服務

金融科技被譽為傳統金融服務的顛覆者。這種譽稱名副其實,但它並不能說明全部情況。金融科技公司還提供技術,幫助傳統金融服務公司增強服務,而不是顛覆它們。雲端銀行業務就是這樣一個不斷增長的垂直行業。

預計到2021年,全球銀行在企業軟體解決方案上的支出將按年增長11%,達到1,120億美元。14

對這些解決方案的投資增加伴隨著消費者對雲端驅動型金融服務的需求日益增長。據報告,80%的美國人認為,他們可以在不去銀行櫃檯的情況下管理自己的金融服務。15 數碼渠道訪問銀行、經紀、貸款等不同服務可以更加簡單、便捷。

雲端科技還可以簡化以往銀行繁瑣的流程,例如新客戶加入、開戶和管理監管合規。例如,nCino為商業貸款人提供的雲端解決方案可將貸款審批時間縮短81%之多。16 雲端銀行業務還使企業能夠對市場動態快速做出反應及進入新市場。借助Temenos的軟體,美國銀行業將新產品推向市場的速度比平均水準快最多16倍。17 雲端銀行業務提供這些解決方案同時還能具備成本效益,因為它讓銀行支出從大量資訊技術服務前期投資轉向成本較低、基於訂閱的軟體即服務 (SaaS)模式。

結論

金融科技的範圍繼續擴大,為消費者和金融機構提供幫助。隨著金融科技的發展,我們認為投資者應拓寬對金融科技的認識。不僅僅是數碼支付,下一代顛覆性金融科技還包括先買後付、電子錢包和強大的雲端解決方案等服務,這些服務可以改善銀行業務體驗。這些是金融科技生態系統其中的一些趨勢,我們預計這些趨勢將越來越多地挑戰金融服務行業的傳統模式,並創造新的投資機會。

*本文件並非購買任何加密貨幣的要約或邀請。