可持續投資如何創造長期價值

可持續投資是一種投資方法,在追求有競爭力的投資回報及對人民和地球產生正面影響的同時,考慮環境、社會及管治(ESG)因素和財務因素。不論公司和個人都意識到企業的行為會影響社會和環境。這些影響有些顯而易見,也有些會對整體經濟和企業資產負債表產生可量化的正面或負面影響。

因此,可持續投資者進行傳統財務分析的同時,還會評估他們認為對未來投資至關重要的ESG因素,從而為它的投資決策提供依據。近年,在消費者需求變化和新投資產品湧現的推動下,可持續投資領域的資產管理規模持續增長。這也受惠於越來越多投資者認同可持續投資是實際而可行的投資方法,因為他們意識到利用資本為社會帶來正面影響並不一定需要犧牲回報。相反,可持續投資可以為投資組合帶來更多長期價值。

資產負債表以外

三重底線(Triple Bottom Line)是一個同時考慮環境和社會影響以及傳統盈利能力指標的會計框架。

三重底線提供評估一間公司可持續發展能力的視角,並揭示可持續發展的考慮因素和財務價值是不可分割的。我們將與下文探討三重底線的環境和社會組成部分,以及它們與財務表現的關係。

環境:企業行為與其對環境的影響之間的關係早在工業革命之前就已經存在。但直到近期,投資者才開始意識到這種關係。時至今日,投資界逐步認識到兩者之間存在密切的因果關係。

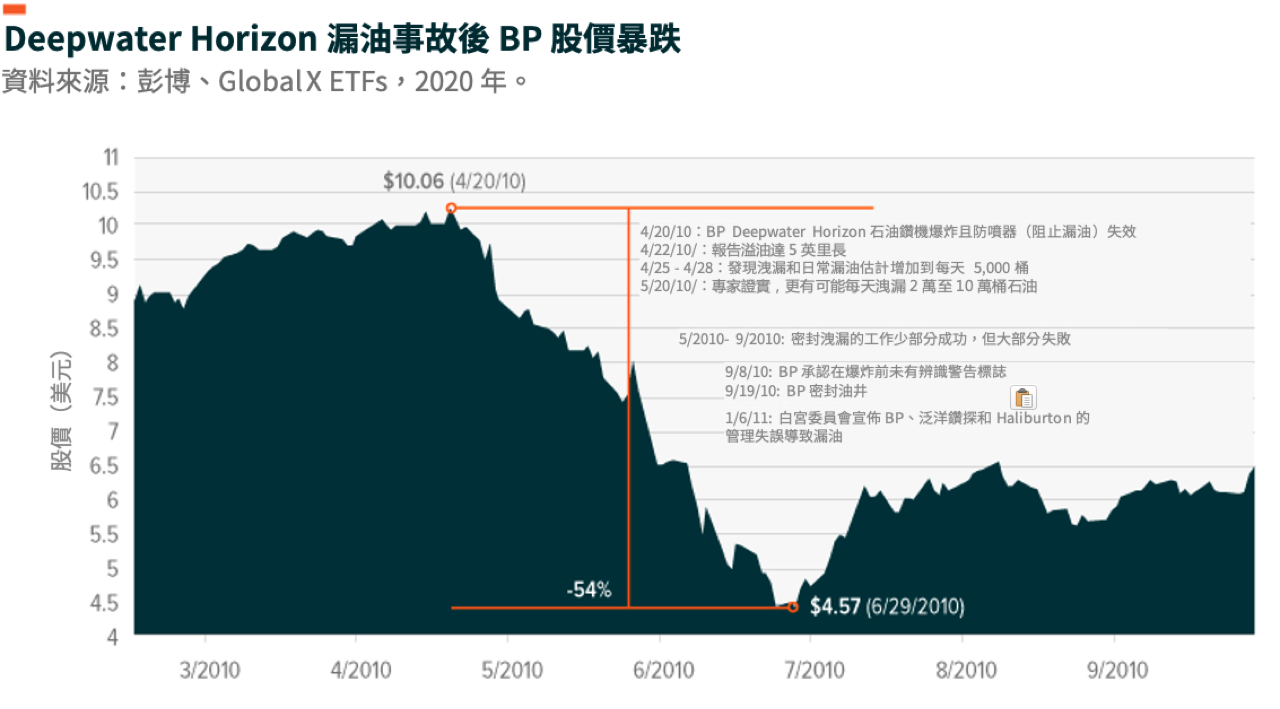

企業行為對環境造成直接影響的一個例子是Deepwater Horizon漏油事件,事件始於英國石油公司(BP)運營的石油鑽機爆炸。在這87天內,超過490萬桶石油排入墨西哥灣,破壞了超過1,300英里的沿海棲息地,並不可逆轉地改變了深海生態系統。1,2經濟損失方面:據估計,在2010至2020年間,海灣漁業收入損失達87億美元。據報導,海灣地區的旅遊業在2010至2013年間損失227億美元。

一個政府委員會發現,“節省時間和資金的決定”是導致這起事故的原因。4其中一些決定包括但不限於:5

- 沒有運行水泥評估日誌——水泥是控制壓力水準的關鍵,也是導致爆炸的關鍵因素

- 對負壓測試的解讀不當——這些測試有助於確定水泥黏合作業的完整性

- 未在水泥外安裝其他實體屏障

在漏油事件發生後的10年裡,BP公司支付超過700億美元的罰款與和解金。該公司的股價至今仍未完全回升,6截至2020年2月10日,股價仍比洩漏前低29%。7

社會:公司是社會結構中必不可少的要素,在生產人們消費的商品和服務的同時,能提供就業、收入和培訓。社會越來越要求公司尊重其經營所在的社區。無論有意或無意,不履行這一義務都可能帶來毀滅性的後果。

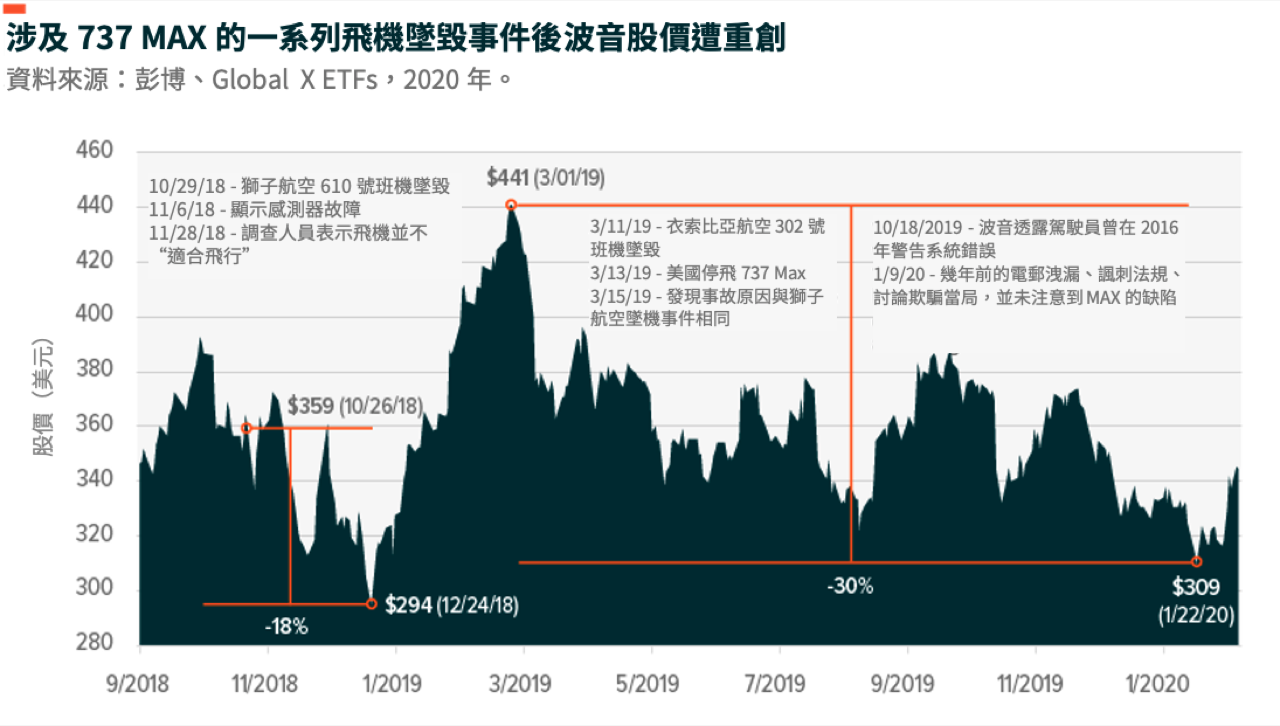

例如,航空和航天製造商波音公司的安全程式不完善和普遍疏忽導致其737 MAX飛機發生多起致命事故。其中一個錯誤是沒有教駕駛員如何跳過機動特性增強系統(MCAS),而在該系統出現故障時導致墜機。波音一名工程師最終透露,為了削減成本,該公司放棄安裝本可以減低故障的安全系統,這明顯以短期盈利為名而侵犯了利益相關者的利益。

波音的短視思維可能會損害其長期盈利能力。由於疏忽大意,導致家庭支離破碎、社區失去有價值的貢獻者,波音的聲譽也遭受重創。在第二次崩盤後,其股價從之前的高位暴跌近22%。92020年,波音報告50多年來首次在1月份沒有噴氣客機訂單。10而聲譽受損的影響不僅僅損害股東利益。由於波音公司是一間大型僱傭企業(無論是直接還是通過供應商聘用),因此波音公司失誤的社會影響可能會導致成千上萬依靠該公司謀生的工人被降薪甚至失去工作。

通過良好的公司管治優化三重底線:企業和投資者如何確保已建立適當的機制,以最大限度地減少環境和社會風險?這始於良好的管治。

上面的例子強調了短期主義(即實現短期利益優先於其他考慮的心態)導致的極端負面後果。短期主義通常表現為削減成本以提高收益,而不是建立長期價值。但良好的管治反對這種觀念。相反,它專注於制定面向長期的決策來成為一名優秀的股東資本管理者,因此也稱為長期主義。《哈佛商業評論》認為經過健康管治的公司擁有以下特徵:11

- 戰略性的而非過度財務性的資源配置方法

- 對企業公民責任和道德問題的關注高於法律及合規性要求

- 關注環境和政治風險

- 將管理層薪酬與戰略目標掛鉤

- 實行董事會輪選制,以促進知識的連續性和傳授

採取上述措施的公司可能比採用短期導向型管治結構的公司取得更好的表現。哈佛研究人員在學術研究“The Impact of Corporate Sustainability on Organizational Processes and Performance(公司可持續發展對組織程式和表現的影響)”中,識別出90家具有長期導向型政策的高可持續發展公司以及90間沒有此類政策的低可持續發展公司。從1993年到2010年追蹤投資1美元於這兩組價值加權投資組合,結果顯示,高可持續發展投資組合的表現較另一組高出近47%。12如今可持續發展導向型公司的管治備受矚目,而這項分析早於此前已經進行,進一步突顯分析結果的說服力。

因此,雖然環境和社會公益十分受歡迎,但可持續發展並不代表只對環境或社會公益做出貢獻。顯而易見,可持續發展公司是為長遠發展而建立的公司。

投資於優質及具有長期價值的企業

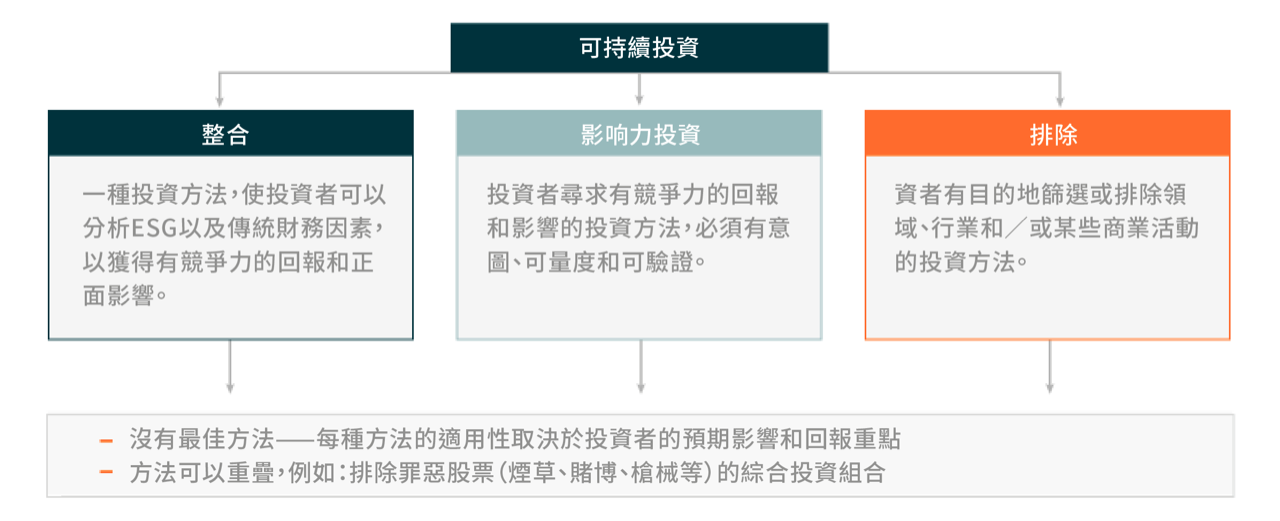

謹慎的投資需要仔細考慮影響公司風險/回報狀況的因素,環境、社會和管治因素對財務的重要性日益顯現。將這些對因素的考量納入投資流程,描繪出整體的投資原理,從而獲得長期價值並產生積極影響。這種方法屬於可持續投資的範疇,被貼切地稱為ESG整合。與將某些行業或商業活動列入黑名單的剔除法不同,採用整合法的投資者會分析ESG因素,以發現各行各業中的優質公司。

投資者如何在投資流程中整合ESG因素?首先,投資者將根據數量和質量的ESG資料建立一系列因素。然後,根據這些因素與公司所屬領域和行業的相關性(也稱重要性)對這些因素進行加權。一些投資者會開發自己的資料方法和重要性方案。其他則依賴于外部供應商來完成全部或部分投資流程。只要資產管理公司能在不損害其投資流程的前提下以流程驅動的方式考慮ESG因素,那麼整合方式就沒有正確和錯誤之分。

表現是一個因素,但可持續投資者也希望他們的投資能對社會有益。雖然很難衡量所投入每一元錢的影響,但整合可以表明投資者認為哪些做法可以接受。隨著越來越多的資本流向負責任的公司,其他投資者可能將這股勢頭視為正面的信號並進行投資。理想情況下,公司認識到投資者正面情緒的根源並保持其標準狀態,而負責任程度較低的公司則獲得提高標準的動力。

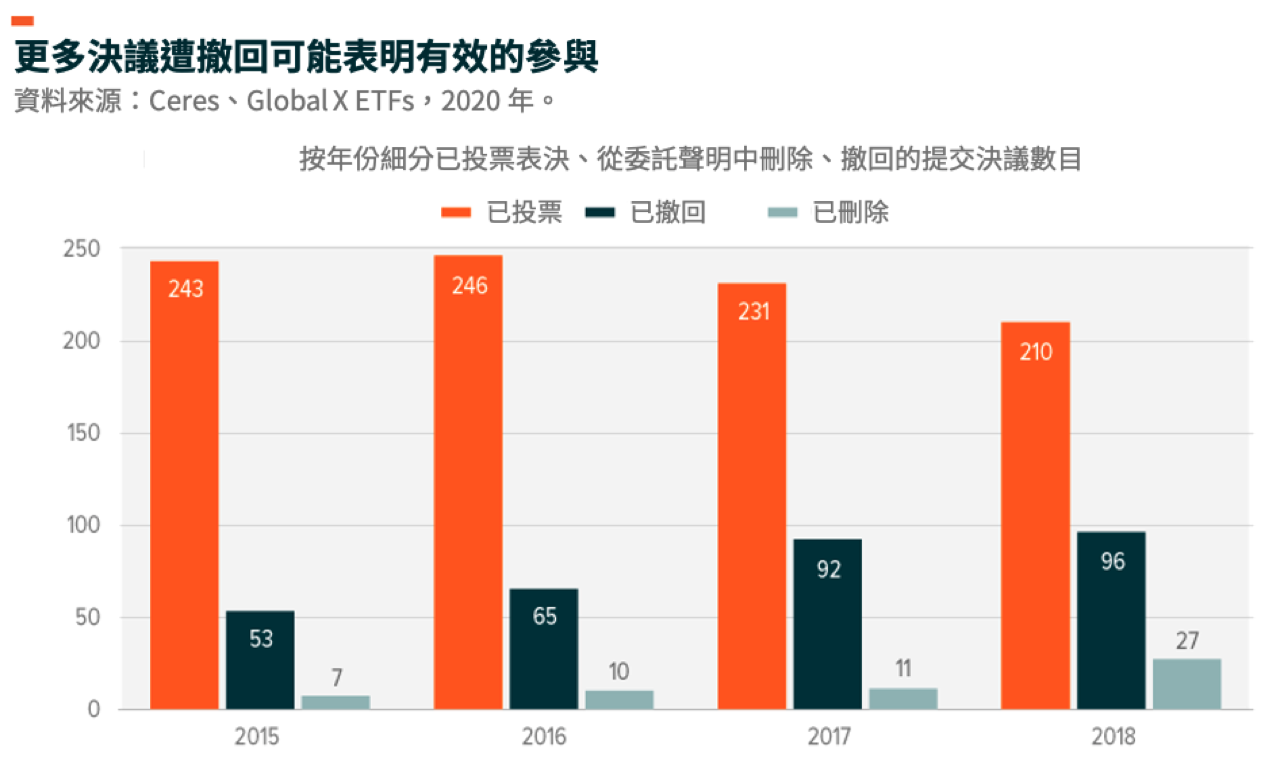

希望推動直接改變的投資者可積極行使積極擁有權,利用其作為股東的權利參與公司決策。這最好通過提交股東決議和代理投票的方式進行。股東可以與其他價值觀相似的股東合作,在股東周年大會上提出問題並投票表決。這種方法可能有效:2016年,家樂氏公司的委託投票說明書中提出的一項股東決議敦促該公司轉向生產無籠養雞蛋,並獲得95.9%的投票支持。13

這種方法的反對者指出,針對可持續發展的決議很少獲得通過。然而,參與的力量還在於公開對話,因為股東決議仍可以吸引媒體報導並向公眾通報。公司通常在股東周年大會之前與股東進行談判。為換取股東撤回決議,公司往往會做出讓步。在2018年提交的108項與環境相關的決議中,在得到公司的堅定承諾、公開對話後以及出於戰略退出的理由,股東撤回了47項決議。

可持續投資:不只是曇花一現

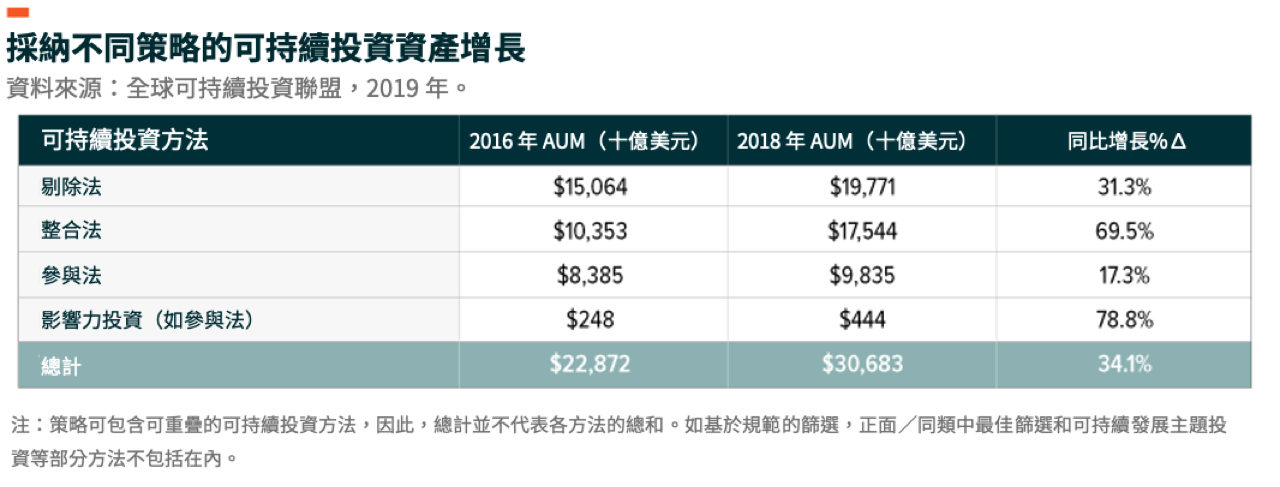

從可持續發展的角度進行投資並不只是當下流行的投資方法。2017年,美國每4美元受專業管理資產中就有1美元的可持續資產,證實了這一點。152016年至2018年,全球可持續投資的資產管理規模(AUM)從22.8萬億美元增至30.7萬億美元,增幅達34%。16在三種可重疊的主要可持續投資策略中,整合策略在過去兩年增長69%,達到17.5萬億美元;剔除策略增長31%至197億美元;參與策略增長17%至98億美元。17

2018年,機構性資產(即養老基金、大學、基金會和保險公司的管理資產)佔可持續資產管理規模的75%。值得注意的是,零售資產佔剩餘的25%,比2016年增加了5%。18眾所周知,機構投資者,尤其是美國以外的機構投資者偏好可持續投資,但面向散戶的可持續投資才剛剛開始受到關注。

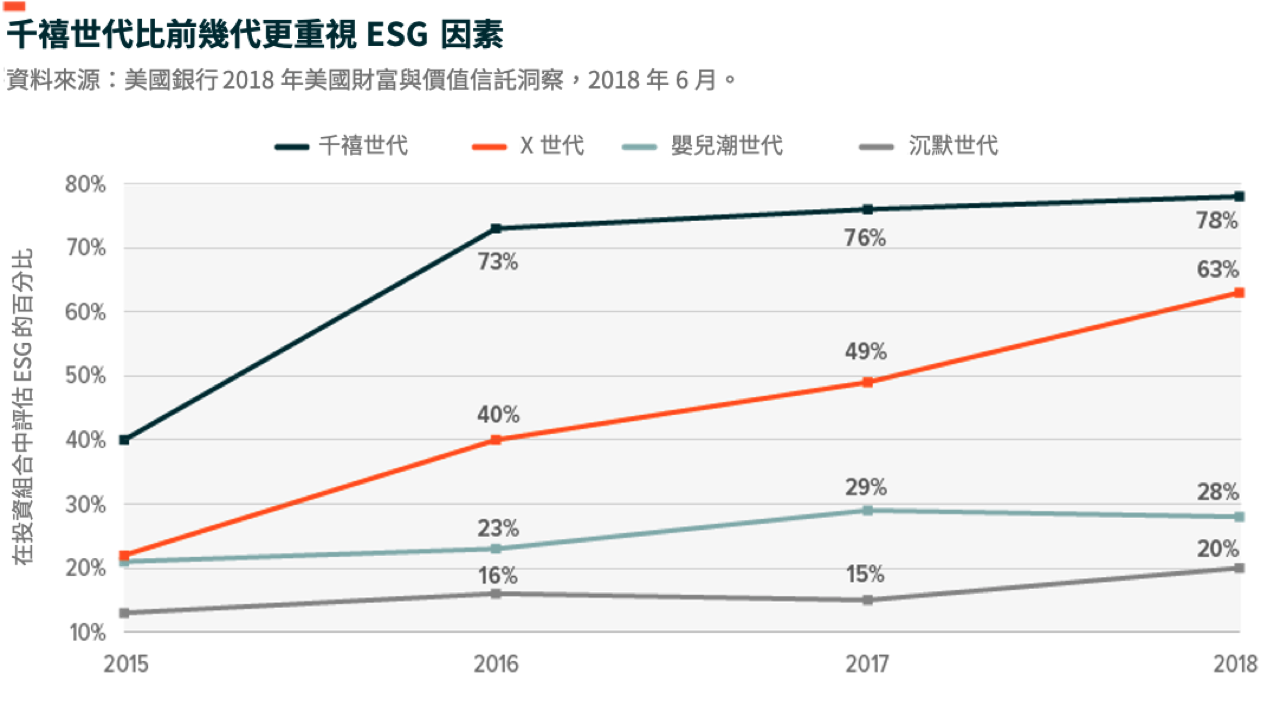

這種趨勢部分來自於投資者需求,但根源在於投資界的人口結構和價值觀不斷變化。例如,千禧世代比前幾代人更重視企業的可持續發展。

尼爾森的一項調查發現,85%的千禧世代認為公司實施環保計劃十分重要,而在嬰兒潮和沉默世代中的這一比例分別為72%和65%。19此外,2018年有78%的千禧世代基於可持續發展對其投資組合進行評估,而嬰兒潮世代的比例只有20%。20我們預計,隨著千禧世代迎來收入高峰時期,其可投資資產增加,千禧世代推動的增長動力將會加速。

面對不斷變化的投資群體以及可持續投資作為具有競爭力的投資方法逐漸獲得更多認可,資產管理公司也在不斷發展、制定新的投資策略,以提供更優質的服務。根據晨星公司的資料,2015年到2018年共推出133隻可持續基金,其中56隻是ETF,77隻是開放式互惠基金。相比之下,此前10年僅推出87隻可持續基金。21

總結

具體實例明確表明,企業行為在社會、環境和經濟方面影響著我們周圍的世界。可持續投資技術結合這些考慮因素,對公司價值進行長期、可靠的評估。儘管可持續投資越來越受歡迎,但在我們認為峰值還未到來。隨著資料的改善和認知度的提高,我們預計可持續資產將在未來幾年增長。