重要資料

投資者請勿單憑本網頁作投資決定,應閱讀本產品的基金說明書所載的詳情及風險因素。投資涉及風險,過往業績並不代表未來表現。概不能保證本金會獲得償還。投資者應注意:

- Global X 恒生高股息率ETF (「本基金」) 於股票證券的投資須承受一般市場風險,其價值可能因投資情緒變動、政治及經濟狀況及發行人特定因素等多種因素而波動。

- 本基金無法保證會就組成恒生高股息率指數(指數)的證券宣派及派付股息。有關該等證券的股息派付率視乎恒生高股息率指數成分證券的公司或 REIT 的表現以及管理人無法控制的因素(包括但不限於該等公司或 REIT 的股息分派政策)而定。

- 本基金是否派息乃由管理人考慮多項因素及其自身分派政策後酌情決定。無法保證本基金的派息率與恒生高股息率指數相同。

- 管理人可酌情決定從本基金資本或收入總額撥付股息。從資本中撥付股息,意即退還或提取投資者原先投資或當中應佔任何資本收益的部分款項。任何分派可能會導致每單位資產淨值即時減少。任何涉及從基金資本中派發的股息的分配都可能會導致單位資產淨值即時下降。

- 本基金的單位於香港交易及結算所有限公司(「香港交易所」)的成交價乃受單位供求狀況等市場因素帶動。因此,單位可能以對比其資產淨值的較大溢價或折讓買賣。

- 作為證券借貸交易的一部分,由於借出證券定價不準確或借出證券價值變動,故存在抵押品價值不足的風險。 這可能導致基金蒙受重大損失。借用人可能無法按時或甚至根本不能歸還借出的證券。基金可能因此蒙受損失,而追回借出的證券亦可能有延誤。這可能限制基金根據贖回要求履行交付或付款責任的能力。

- Global X國指成份股備兌認購期權主動型ETF(「本基金」)的投資目標是透過主要(i)投資於恒生中國企業指數(「參考指數」或「國指」)的成份股本證券;及(ii)出售(即「沽出」)參考指數的認購期權以收取認購期權買方支付的款項(即「期權金」),以產生收入。

- 採用備兌認購期權策略的目標為產生收入及減少市場下跌時的潛在虧損。本基金每次沽出國指認購期權均會收取期權金。倘本基金所持有的參考指數相關證券價值下跌,本基金就沽出國指認購期權收取的期權金或可在一定程度上減少有關損失。然而,採用備兌認購期權策略的缺點是本基金從參考指數水平上升獲利的潛力有限,以所沽出的國指認購期權的行使價為限,再加上所收取的期權金。

- 本基金為交易所買賣基金(「ETF」),其採用備兌認購期權策略,方式為(i)投資於參考指數及國指ETF的成份股本證券以及恒指期貨的長倉;及(ii)沽出參考指數的認購期權。本基金是香港首批備兌認購期權ETF之一。鑒於本基金屬嶄新產品,與投資於股本證券的傳統ETF相比,其風險程度較高。

- 本基金採用主動式管理的投資策略。除尋求透過直接投資於參考指數及國指ETF的成份股本證券以及國指期貨的長倉,以按相關證券佔參考指數大致相同的比重投資於參考指數的成份股本證券外,本基金亦會沽出參考指數的認購期權。由於實施的投資程序可能導致本基金表現低於直接投資於參考指數的成份股本證券,本基金可能無法達成其目標。

- 國指認購期權的市值可能受一系列因素影響,包括但不限於供需情況、利率及參考指數的現行市價(相對於國指認購期權行使價)、參考指數的實際或預期波動以及直至到期日的餘下時間。本基金成功利用恒指認購期權的能力將取決於管理人正確預測未來價格波動的能力,而此方面概無保證,並受限於市場行為或預期以外的事件。

- 倘國指認購期權到期,且參考指數市值於期權期間下跌,則本基金自沽出國指認購期權收取的期權金可能不足以抵銷所變現的虧損。

- 本基金可能於交易所或場外市場沽出國指認購期權。場外市場的國指認購期權的流動性可能不如交易所上市期權。有意作為買方訂立國指認購期權的對方手數量可能有限,或本基金可能認為有關對手方的條款遜於上市期權所享有的條款。再者,聯交所於波動市況下可能暫停期權買賣。倘被暫停交易,本基金未必能夠於合宜或有利的時機沽出國指認購期權。

- 使用期貨合約涉及的風險可能高於直接投資於證券及其他較傳統的資產的風險。儘管國指期貨市場的發展相對成熟,本基金面臨其未必可終止或出售持倉的潛在風險。風險風險包括但不限於波動風險、槓桿風險、負轉倉收益及「正價差」風險。

- 投資國指期貨及沽出國指認購期權一般需提供保證金。可能需提供額外資金,以便按國指期貨及國指認購期權每日市價的折算值,追加保證金。由於保證金或類似的付款額增加,本基金可能需以不利的價格將其投資變現,以應付須追加的保證金。倘本基金因香港期貨交易所、聯交所及/或本基金的經紀所施加的保證金要求而無法達致其投資目標,本基金可能會面臨或會超過本基金初始投資金額的巨額損失。

- 國指期貨及國指認購期權由香港期貨結算公司登記、結算及擔保。如結算所破產,本基金可能須就其作為保證金的資產承受損失風險。

- 本基金因追蹤單一地區或國家(中國內地)的表現而承受集中風險。由於子基金較易受中國內地不利條件所引致的波動影響,故其波動性可能高於基礎廣泛的基金(如環球股票基金)。此外,由於參考指數成份證券集中於特定行業或市場內的香港上市內地證券,本基金的投資可能同樣集中。與投資組合較多元化的基金相比,本基金的價值可能較為波動。本基金的價值可能較容易受對上述特定市場/行業不利的情況所影響。

- 借用人可能無法按時或甚至根本不能歸還證券。本基金可能因此蒙受損失,而追回借出證券亦可能有延誤。這可能限制本基金根據贖回要求履行交付或付款責任的能力。作為證券借貸交易的一部分,由於借出證券的定價不準確或借出證券的價值變動,存在抵押品價值不足的風險。這可能導致本基金出現重大虧損。

- 本基金的基準貨幣為港元,惟股份的類別貨幣為港元、人民幣及美元。本基金的資產淨值及其表現可能會因該等貨幣與基準貨幣之間匯率波動及匯率管制措施的變動而受到不利影響。

- 從資本中或實際上從資本中撥付分派,意即退還或提取投資者原先投資或當中應佔任何資本收益的部分款項。任何有關分派可能會導致本基金的每股股份資產淨值即時減少,並將減少可供未來投資的資本。

- 本基金的單位於香港交易及結算所有限公司的成交價乃受單位供求狀況等市場因素帶動。因此,單位可能以對比其資產淨值的較大溢價或折讓買賣。

- Global X 恒指成份股備兌認購期權主動型ETF(「本基金」)的投資目標是透過主要(i)投資於恒生指數(「參考指數」或「恒指」)的成份股本證券;及(ii)出售(即「沽出」)參考指數的認購期權以收取認購期權買方支付的款項(即「期權金」),以產生收入。

- 採用備兌認購期權策略的目標為產生收入及減少市場下跌時的潛在虧損。本基金每次沽出恒指認購期權均會收取期權金。倘本基金所持有的參考指數相關證券價值下跌,本基金就沽出恒指認購期權收取的期權金或可在一定程度上減少有關損失。然而,採用備兌認購期權策略的缺點是本基金從參考指數水平上升獲利的潛力有限,以所沽出的恒指認購期權的行使價為限,再加上所收取的期權金。

- 本基金為交易所買賣基金(「ETF」),其採用備兌認購期權策略,方式為(i)投資於參考指數及恒指ETF的成份股本證券以及恒指期貨的長倉;及(ii)沽出參考指數的認購期權。本基金是香港首批備兌認購期權ETF之一。鑒於本基金屬嶄新產品,與投資於股本證券的傳統ETF相比,其風險程度較高。

- 本基金採用主動式管理的投資策略。除尋求透過直接投資於參考指數及恒指ETF的成份股本證券以及恒指期貨的長倉,以按相關證券佔參考指數大致相同的比重投資於參考指數的成份股本證券外,本基金亦會沽出參考指數的認購期權。由於實施的投資程序可能導致本基金表現低於直接投資於參考指數的成份股本證券,本基金可能無法達成其目標。

- 恒指認購期權的市值可能受一系列因素影響,包括但不限於供需情況、利率及參考指數的現行市價(相對於恒指認購期權行使價)、參考指數的實際或預期波動以及直至到期日的餘下時間。本基金成功利用恒指認購期權的能力將取決於管理人正確預測未來價格波動的能力,而此方面概無保證,並受限於市場行為或預期以外的事件。

- 倘恒指認購期權到期,且參考指數市值於期權期間下跌,則本基金自沽出恒指認購期權收取的期權金可能不足以抵銷所變現的虧損。

- 本基金可能於交易所或場外市場沽出恒指認購期權。場外市場的恒指認購期權的流動性可能不如交易所上市期權。有意作為買方訂立恒指認購期權的對方手數量可能有限,或本基金可能認為有關對手方的條款遜於上市期權所享有的條款。再者,聯交所於波動市況下可能暫停期權買賣。倘被暫停交易,本基金未必能夠於合宜或有利的時機沽出恒指認購期權。

- 使用期貨合約涉及的風險可能高於直接投資於證券及其他較傳統的資產的風險。儘管恒指期貨市場的發展相對成熟,本基金面臨其未必可終止或出售持倉的潛在風險。風險風險包括但不限於波動風險、槓桿風險、負轉倉收益及「正價差」風險。

- 投資恒指期貨及沽出恒指認購期權一般需提供保證金。可能需提供額外資金,以便按恒指期貨及恒指認購期權每日市價的折算值,追加保證金。由於保證金或類似的付款額增加,本基金可能需以不利的價格將其投資變現,以應付須追加的保證金。倘本基金因香港期貨交易所、聯交所及/或本基金的經紀所施加的保證金要求而無法達致其投資目標,本基金可能會面臨或會超過本基金初始投資金額的巨額損失。

- 恒指期貨及恒指認購期權由香港期貨結算公司登記、結算及擔保。如結算所破產,本基金可能須就其作為保證金的資產承受損失風險。

- 由於參考指數成份證券集中於特定行業或市場內的香港上市證券,本基金的投資可能同樣集中。與投資組合較多元化的基金相比,本基金的價值可能較為波動。本基金的價值可能較容易受對上述特定市場/行業不利的情況所影響。

- 借用人可能無法按時或甚至根本不能歸還證券。本基金可能因此蒙受損失,而追回借出證券亦可能有延誤。這可能限制本基金根據贖回要求履行交付或付款責任的能力。作為證券借貸交易的一部分,由於借出證券的定價不準確或借出證券的價值變動,存在抵押品價值不足的風險。這可能導致本基金出現重大虧損。

- 本基金的基準貨幣為港元,惟股份的類別貨幣為港元、人民幣及美元。本基金的資產淨值及其表現可能會因該等貨幣與基準貨幣之間匯率波動及匯率管制措施的變動而受到不利影響。

- 從資本中或實際上從資本中撥付分派,意即退還或提取投資者原先投資或當中應佔任何資本收益的部分款項。任何有關分派可能會導致本基金的每股股份資產淨值即時減少,並將減少可供未來投資的資本。

- 本基金的單位於香港交易及結算所有限公司的成交價乃受單位供求狀況等市場因素帶動。因此,單位可能以對比其資產淨值的較大溢價或折讓買賣。

- Global X 美國3-5 年期國債ETF(「本基金」)旨在提供於扣除費用及開支前與未來資產美國3-5年期國債指數(「相關指數」)的表現緊密相關的投資回報。

- 本基金須承受其可能投資的債務證券的發行人的信貸/違約風險; 信貸評級風險,即評級機構所發出的信貸評級存在若干局限且並不始終保證證券及/或發行人的信譽; 信貸下調風險,即管理人未必能夠出售評級被下調的債務證券; 利率風險,即當利率下跌時,債務證券的價格會上升﹔當利率上升時,債務證券的價格則會下跌; 政策風險,即美國宏觀經濟政策的變動可能影響美國的資本市場,並影響基金投資組合內債券的定價,而這可能對本基金的回報產生不利影響; 主權債務風險,即本基金於美國國庫證券的投資或會面臨政治、社會及經濟風險。倘美國財政部違約,本基金可能會蒙受重大損失; 估值風險,即本基金工具的估值可能涉及不確定性及判斷性決定。倘證實有關估值不正確,則可能影響本基金資產淨值的計算。

- 相關指數為新指數且營運歷史較短,投資者難以評估其過往表現,故此無法保證相關指數的表現。本基金可能會較其他追蹤較成熟、具有較長營運歷史的指數的交易所買賣基金面臨更高風險。

- 相關指數因追蹤單一地理區域(即美國)市場的表現而面臨集中風險,且集中於單一發行人(即美國財政部)的債務證券。本基金的價值波動可能較投資組合更加多元化的基金劇烈,並可能較易受到會對美國市場造成影響的不利經濟、政治、政策、外匯、資金流動、稅務、法律或監管事宜所影響。

- 本基金的基礎貨幣為美元,惟本基金的交易貨幣為港元。本基金的資產淨值及其表現可能會因該等貨幣與基礎貨幣之間的匯率波動以及匯率管制措施的變動而受到不利影響。

- 借用人可能無法按時或甚至根本不能歸還證券。本基金可能因此蒙受損失,而追回借出證券亦可能有延誤。這可能限制本基金根據贖回要求履行交付或付款責任的能力。作為證券借貸交易的一部分,由於借出證券的定價不準確或借出證券的價值變動,存在抵押品價值不足的風險。這可能導致本基金出現重大虧損。

- 單位於香港聯交所的成交價受單位的供求情況等市場因素影響。因此,單位的成交價可能較本基金資產淨值有大幅溢價或折讓。

- 從資本中及/或實際上從資本中撥付分派,意即退還或提取投資者原先投資或該原先投資應佔任何資本收益的部分款項。任何有關分派如涉及從本基金的資本中或實際上從本基金的資本中撥付分派,可能會導致本基金每單位資產淨值即時減少,及將減少未來投資的可用資本。

- Global X亞洲美元投資級債券ETF(“本基金”)的投資目標是提供在扣除費用及開支前與彭博亞洲(日本除外)美元投資級債券指數(「指數」)表現緊密相關的投資回報。

- 指數為新指數且營運歷史較短,投資者難以評估其過往表現,故此無法保證指數的表現。本基金可能會較其他追蹤較成熟、具有較長營運歷史的指數的交易所買賣基金面臨更高風險。

- 本基金的基準貨幣為美元,惟本基金的交易貨幣為港元及美元。本基金的資產淨值及其表現可能會因該等貨幣與基準貨幣之間的匯率波動以及匯率管制措施的變動而受到不利影響。

- 投資於本基金可能涉及潛在風險,當中包括信貸/對手方風險,利率風險,波動性及流動性風險,評級下調風險,主權債務責任,估值風險,信貸評級風險。

- 指數因追蹤亞洲(日本除外)市場內債券的表現而面臨集中風險。本基金的價值波動可能較投資組合更加多元化的基金劇烈,並可能較易受到會對亞洲造成影響的不利經濟、政治、政策、外匯、資金流動、稅務、法律或監管事宜所影響。

- 本基金投資於新興市場可能涉及更高的風險和特別不同於投資較成熟市場的特殊考量,例如流通性風險、貨幣風險/控制、政治及經濟不確定性、法律及稅務風險、結算風險、託管風險以及出現大幅波動的可能性。

- 作為證券借貸交易的一部分,由於借出證券定價不準確或借出證券價值變動,故存在抵押品價值不足的風險。 這可能導致基金蒙受重大損失。借用人可能無法按時或甚至根本不能歸還借出的證券。基金可能因此蒙受損失,而追回借出的證券亦可能有延誤。這可能限制基金根據贖回要求履行交付或 付款責任的能力。

- 從資本中或實際上從資本中撥付分派,意即退還或提取投資者原先投資或當中應佔任何資本收益的部分款項。任何有關分派可能會導致子基金的每股股份資產淨值即時減少,並將減少可供未來投資的資本。

- 股份於香港交易及結算所有限公司的成交價受市場因素,如股份的供求帶動。因此,股份可能會以本基金資產淨值的重大溢價或折讓成交。

每月報告 – 收益型ETF 2024年9月

Global X 恒生高股息率ETF (3110 HK)

市場更新

恒生高股息率指數在8月份錄得4%的回報率。在宏觀經濟復蘇不平衡以及債券收益率下降的背景下,高股息策略繼續受到投資者青睞。此外,目前存放在銀行中以尋求利息收益的家庭儲蓄可能會帶來潛在的增量資金流入,因為銀行儲蓄利率正在下降。總體而言,圍繞中國市場的情緒仍然低迷,投資者繼續關注進一步的政策刺激和執行以支撐市場。

股票評論

中國飛鶴在8月錄得18%的回報率,優於整體指數表現。飛鶴於8月28日發佈了超出預期的2024年上半年業績報告,營收同比增長3.7%至101億元人民幣,淨利潤同比增長10.6%至19億元人民幣。毛利率同比增長2.6個百分點至67.9%,受產品升級、進一步管道滲透和更加理性的促銷活動推動。公司宣佈每股16.32港仙的中期股息,代表了72%的派息比率和4.6%的中期股息率(28日收盤價)。2024年下半年,管理層預計營收增長將加速,隨著超高端產品的持續推出以及在高端城市/線上管道的滲透增加,毛利率還有進一步擴張的潛力。1

長江基建在8月錄得11%的回報率,優於整體指數表現。長江基建於8月14日公佈了符合預期的2024年上半年業績,淨利潤為43億港元,同比增長2%。每股中期股息為0.72港元,同比增長1.4%。管理層對未來可能的並購活動持樂觀態度。公司有強大的項目管道,這可能帶來進一步的盈利增長機會。此外,長江基建的倫敦二次上市於8月19日開始,這將給公司帶來更多樣化的股東基礎,為潛在的海外並購提升了融資能力。

展望

在全球市場波動中,恒生高股息率指數有望受益於全球投資者增加配置,以及潛在的對於南向投資者的股息稅取消。值得注意的是,該指數超過55%2 的成分股為國有企業。消費、房地產和科技行業的支持性政策,以及持續的資本市場改革是市場反彈的關鍵驅動力。鑒於近期發展,中國特色估值體系「中特估」的概念再次成為焦點。中特估的主要目標是提高上市公司,特別是國有企業的品質和投資價值。通過投資恒生高股息率指數,投資者可以接觸高股息和低波動性公司,同時也能從中特估概念下持續受益。

Global X 國指成份股備兌認購期權主動型ETF (3416 HK)

ETF更新

- 8月份每月派息:該ETF於8月6日支付HK$0.15/股的每月股息。3

- 每月派息公告:該ETF於8月15日宣佈HK$0.15/股的每月股息,並於9月5日支付。 3

- 期權金收益:8月份通過出售恒生中國企業指數的認購期權,產生的每月期權金收益率為1.76% 3。

- 總收益率:截至8月31日,該ETF的總收益率(假設於2024年2月29日購入該ETF)為12.1%(包括9.4%的股息收益率以及2.7%的資本增值)。3

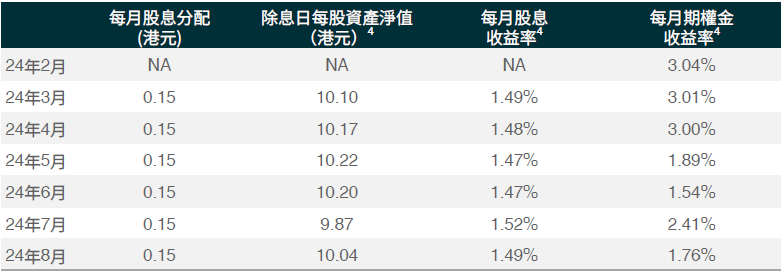

每月期權金和股息分派歷史3

Global X 恒指成份股備兌認購期權主動型 ETF (3419)

ETF更新

- 8月份每月派息:該ETF於8月6日支付HK$0.12/股的每月股息。3

- 每月派息公告:該ETF於8月15日宣佈HK$0.12/股的每月股息,並於9月5日支付。3

- 期權金收益:8月份通過出售恒生指數的認購期權,產生的每月期權金收益率為1.61%。3

- 總收益率:截至8月31日,該ETF的總收益率(假設於2024年2月29日購入該ETF)為9.9%(包括7.5%的股息收益率以及2.4%的資本增值)。 3

每月期權金和股息分派歷史3

Global X 美國3-5年期國債ETF (3450 HK)

市場更新

在8月份,美國3-5年期國債繼續上漲,由於資料表明全球經濟增長逐漸放緩,以及市場預期即將到來的FOMC會議上會開始降息。8月末收益率比7月末下降了20-30個基點,Mirae Asset美國3-5年期國債指數上漲了1.13%。

8月份的美國製造業調查顯示,美國製造業活動連續第五個月收縮,PMI從7月份的49.6下降到8月份的47.9。儘管ISM從46.8上升到47.2,但仍然處於收縮期間。

美國2024年第二季度實際國內生產總值(GDP)二次預估值按年率計算同比增長3%,高於首次預估的2.8%。這一上調主要是由於個人消費支出(PCE)增長的調整,從之前的2.3%上調至2.9%。此外,非住宅建築投資也有上調,這對整體增長有所貢獻。

展望

市場從7月FOMC會議紀要和鮑威爾主席在Jackson Hole的講話中看到了鴿派(Dovish)信號。6月的FOMC會議紀要強調美聯儲下一步行動需要更多資料支撐,而7月的紀要反映了美聯儲對通脹風險上行的擔憂逐漸減輕。隨著勞動力市場潛在惡化吸引越來越多的關注,“絕大多數人觀察到,如果資料繼續按預期出現,(美聯儲)很可能在下次會議上調整政策”。

在Jackson Hole,鮑威爾主席進一步強調了政策調整的必要性,表示“調整政策的時機已經到來。政策方向是清晰的,降息的時間和速度將取決於即將到來的資料、不斷發展的前景、以及風險的平衡”。

3-5年期美國國債有望受益於9月份的潛在降息。資本增值機會與票息回報預計將為投資者帶來超額表現。

Global X亞洲美元投資級債券ETF (3075 HK)

市場更新

亞洲(除日本外)美元投資級債券在8月份繼續錄得正回報。該指數在8月份上漲了1.35%,受到通脹及勞動力市場資料支援,以及支援性貨幣政策信號的推動。INDON和ICBPIJ錄得了強勁的回報,分別為3.03%和2.75%。

債券評論

INDON:2024年第二季度的GDP表現超出預期,同比增長5.05%(市場預期:5.0%),符合疫情前的趨勢。這種增長主要是由於國內需求的改善,由高於預期的守城驅動農場收入,為整體增長貢獻了2.6個百分點。零售銷售量資料顯示食品相關支出增長。資本支出指標有所改善,重型車輛銷售和固定投資略微增加。隨著通脹保持穩定並處於目標水準之內,再加上美國的寬鬆政策,存在提前降息的可能性。

ICBPIJ:Indofood CBP報告顯示2024年第二季度表現好於預期,Blended EBIT同比增長19.5%,主要受以下因素推動:1)2024年第二季度速食麵營業總收入同比增長11.5%,中東收入同比增長13.5%。2)速食麵毛利率擴張100個基點。總體而言,EBIT margin擴張了160個基點,其他部門也因較低的投入成本而實現了毛利率擴張。5 Indonesian Rupiah (IDR) 在8月份對美元升值約5%,ICBPIJ的盈利和估值可能受益於貨幣的走強。

展望

亞洲(除日本外)美元投資級債券指數有望受益於全球投資者資產配置的增加。亞洲新興市場在8月份仍然是受到外國投資者青睞的投資目的地。6 該指數主要由以美元計價的政府相關和企業債務組成,涵蓋了亞洲(不包括日本)地區,如印尼、菲律賓、韓國、印度、泰國等。支持性的外部環境以及新興市場穩定的信用前景將成為未來指數表現的關鍵驅動因素。