重要资料

投资者请勿单凭本网页作投资决定,应阅读本产品的基金说明书所载的详情及风险因素。投资包含风险,概不能保证一定可付还本金。投资者应注意:

- Global X亚洲半导体ETF (「本基金」) 于股票证券的投资须承受一般市场风险,其价值可能因投资气氛、政治、地缘政治及经济状况变动以及发行人特定因素等多种因素而波动。

- 半导体行业或会特别受经济或市场影响,包括但不限于国内及国际竞争压力、半导体行业迅速发展的特质令产品容易过时、半导体公司客户的经济表现以及资本设备开支。从事半导体行业的公司往往研发开支繁多及庞大或会导致市场上半导体行业内所有公司的证券价值下跌。

- 部分亚洲证券交易所(包括中国内地)可能有权暂停或限制相关交易所的任何证券交易。政府或监管机构也可能制定影响金融市场的政策。由于进行证券交易或需取得识别码或证明书,部分亚洲市场可能有较高的投资准入壁垒。上述均可能对基金造成负面影响。

- 基金投资于新兴市场可能涉及更高的风险和特别不同于投资较成熟市场的特殊考量,例如流通性风险、货币风险/控制、政治及经济不确定性、法律及税务风险、结算风险、托管风险、货币贬值、通货膨胀以及出现大幅波动的可能性。

- 本基金的单位于香港交易及结算所有限公司(「香港交易所」)的成交价乃受单位供求状况等市场因素带动。因此,单位可能以对比其资产净值的较大溢价或折让买卖。

- 本基金的合成模拟策略涉及将其资产净值的最多 50%投资于金融衍生工具(主要为通过一个或多个对手方进行的融资总回报掉期交易)。与金融衍生工具有关的风险包括对手方╱信贷风险、流动性风险、估值风险、波动风险及场外交易风险。金融衍生工具容易受到价格波动及较高波动性的影响,可能存在较大买卖差价及没有活跃二级市场。金融衍生工具的杠杆元素╱部分可造成的损失金额可能远高于子基金投资于金融衍生工具的金额。

- 作为证券借贷交易的一部分,由于借出证券定价不准确或借出证券价值变动,故存在抵押品价值不足的风险。这可能导致基金蒙受重大损失。借用人可能无法按时或什至根本不能归还借出的证券。基金可能因此蒙受损失,而追回借出的证券亦可能有延误。这可能限制基金根据赎回要求履行交付或付款责任的能力。

AI供应链的支柱-亚洲半导体公司

亚洲的半导体供应链构成了全球人工智慧晶片生产的支柱,支撑着英伟达、AMD 等 ASIC 开发商的成功。该供应链的核心是先进的逻辑制造和高频宽记忆体,而这两者都得到了台积电、SK 海力士和三星等亚洲半导体公司的支持。

诸如 NVIDIA Blackwell GPU 之类的 AI 加速器需要尖端工艺节点和先进的封装技术,才能提供训练和部署大规模模型所需的性能和能效。作为全球最大的晶圆代工厂,台积电不仅采用其先进的工艺节点制造这些晶片,还提供CoWoS (chip on wafer on substrate)封装,以集成多个晶片和记忆体堆叠。如果没有这种能力,推动生成式 AI 应用的性能提升就不可能实现。

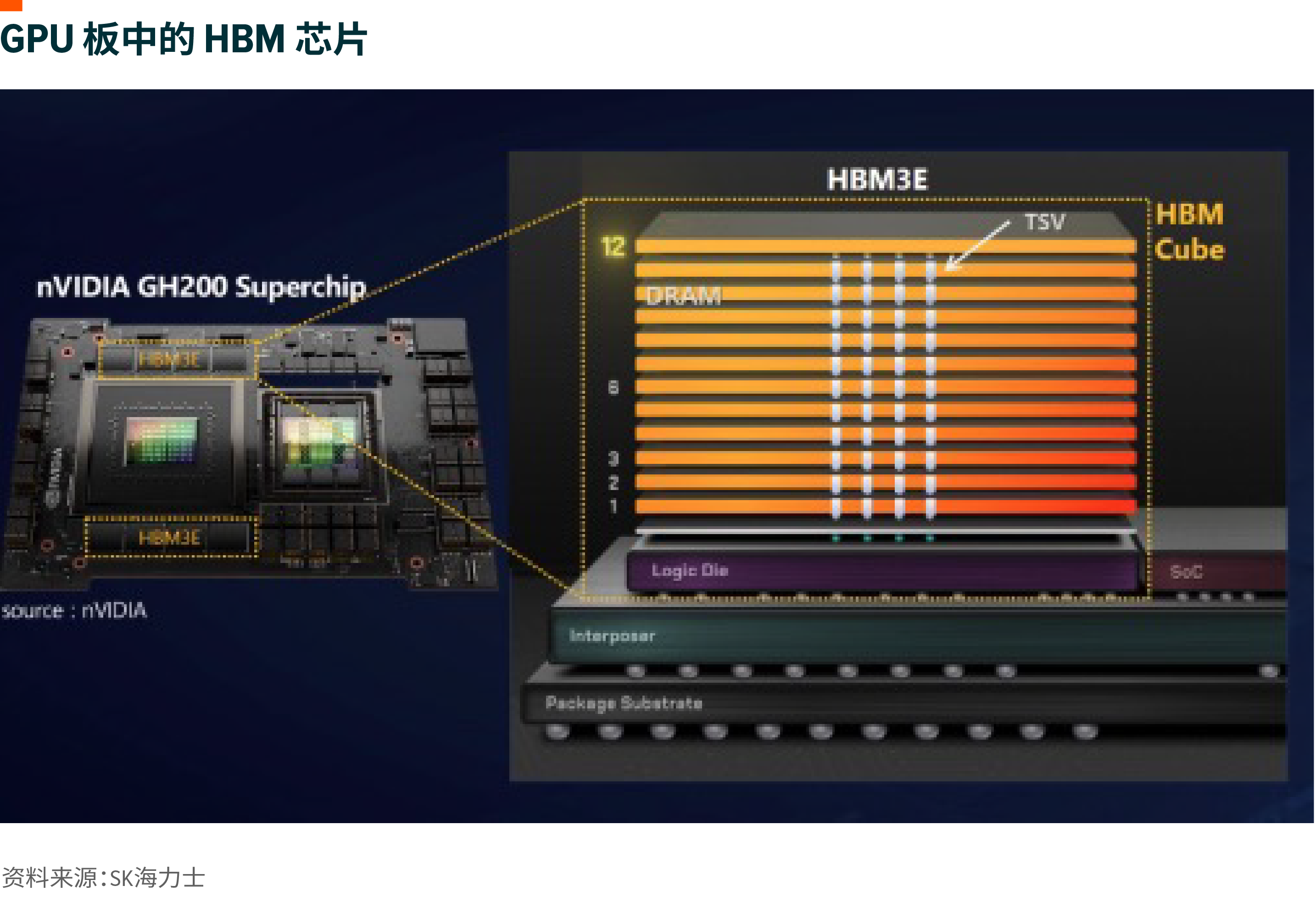

同样关键的是记忆体元件。 AI 工作负载需要大量频宽,高频宽记忆体 (HBM) 已成为性能的关键差异化因素。亚洲供应商在这一领域发挥着关键作用,他们提供 HBM3,并正在向 HBM4 迈进,以满足下一代 AI 晶片日益增长的需求。

Global X 亚洲半导体 ETF (3119) 重点持股

台积电 – 该公司是全球领先的半导体代工厂。其技术水准与排名第二的半导体制造商存在显著差距,在尖端半导体制造领域拥有超过 90% 的市场份额。 (未来科技,2025)台积电有望从人工智慧资本支出周期和半导体产品结构性增长中获益,这为其 5 年 20% 的营收复合年增长率指引提供了支撑。 (台积电,2025)

SK海力士 – SK海力士在全球HBM市场占有最大份额,一直是英伟达HBM3和HBM3e的主要供应商。该公司于2025年第一季度向客户交付了HBM4样品,并于2025年下半年开始量产。 (海力士,2025年)

索尼 – 索尼将2026财年第三财季全年持续经营业务的营业利润预期(关税前)从1.38万亿日元上调至1.4万亿日元,关税后则从1.28万亿日元上调至1.33万亿日元。 6月份PlayStation月活跃用户(MAU)达到1.23亿(同比增长6%),连续第11个季度实现同比增长。 (索尼,2025)

北方华创科技 – 北方华创是中国领先的半导体设备制造商。北方华创正在扩大其晶圆制造设备产品组合,并将自身定位为中国半导体自给自足战略的关键推动者。该公司已做好准备,从中国半导体设备的国产化趋势中获益。 (北方华创,2025)

中芯国际 – 中芯国际公布2025年第二季度营收为22.1亿美元,同比增长16%,环比下降1.7%,毛利率为20.4%。管理层预计产线利用率持续维持在高水准,预计2025年第三季度晶圆平均售价将环比提升。中芯国际计画将2025年的资本支出维持在约70亿美元,与2024年的73亿美元水准持平。 (中芯国际,2025)